💰 Rachat d'actions, dividendes et bénéfices

Débat de société sur l'utilisation des bénéfices des entreprises...

Lettre n°52 — Mercredi 19 Juin

Cher Lecteur, Chère Lectrice,

Je suis heureux de te retrouver pour une nouvelle édition de ma Newsletter pour évoquer un sujet sensible mais très intéressant : l'utilisation des bénéfices des sociétés.

Vincent Lequertier, gérant de fonds senior chez WeSave te parlera de dividendes, de rachats d'actions, d'investissements, de bénéfices ainsi que leurs avantages et défauts respectifs, d'un point de vue financier et sociétal.

Tu retrouveras aussi Valentin Aufrand sur la politique monétaire de la Fed.

Enfin, je te laisse avec des photos de mon Grand Chelem des interviews, plateaux télévisés et repas avec mes partenaires.

J'ai tout donné et je suis certain que mes interviews vont vous plaire.

💰 La répartition des bénéfices

🎙️ La Martingale #218 : Les crises se multiplient : vive les crises ?

📺 Bullshitomètre : Les USA échapperont à la récession - FAUX

🔍 Où en est la Fed ?

😂 Le meme à faire tourner

🚀 17 000 abonnés sur LinkedIn, 34 000 sur Instagram

Ce weekend, 2 caps viennent d'être franchis sur mes réseaux sociaux : les 17 000 abonnés sur LinkedIn et le double sur Instagram.

🙏 Merci d'être toujours plus nombreux à me suivre.

💰 La répartition des bénéfices

par Vincent Lequertier

La question du pouvoir d’achat devient centrale, et le débat s’intensifie autour de l’utilisation faite par les entreprises de leurs bénéfices, en particulier les versements de dividendes et les rachats de leurs propres actions, comprimant d’autant la quote-part potentiellement perçue par les salariés. Ce sujet est d’autant plus pressant que le « socialement responsable » est aujourd’hui une préoccupation croissante, y compris pour les dirigeants d’entreprise, et que ces pratiques « capitalistes » semblent être en totale contradiction avec certains discours tenus.

Rappel préalable : que recherche une entreprise ?

Cette question peut sembler naïve, mais elle est en réalité probablement au cœur même de la polémique en cours sur les versements de dividendes et les rachats d’actions, car on ne peut juger les choix des dirigeants des sociétés qu’à l’aune des finalités du projet à mettre en œuvre.

- La rentabilité financière : réaliser des bénéfices, afin de survivre et de croître.

- La satisfaction du client : préserver et améliorer la satisfaction du client pour le fidéliser et pour conforter la réputation de l’entreprise.

- Innover : améliorer constamment la qualité des produits et des services existants, mais aussi en développer de nouveaux, afin de préserver ou d’accroître ses parts de marché.

- Gagner en productivité et être flexible : s’adapter aux évolutions du marché, aux nouvelles technologies, aux changements réglementaires… tout en améliorant les processus opérationnels, ceci afin de minimiser les coûts et de maximiser les ressources disponibles.

- Asseoir l’image de marque : une image de marque positive permet de rassurer les fournisseurs, d’attirer les clients, mais aussi de séduire des employés compétents.

- Attirer les talents : créer un environnement professionnel favorable afin d’attirer et de conserver les meilleurs employés.

- Responsabilité sociale et environnementale : adopter des pratiques responsables sur le plan social et environnemental pour répondre aux attentes des parties prenantes (clients, fournisseurs, employés) et contribuer positivement à la société.

Ces quelques rappels (la liste est loin d’être exhaustive !) illustrent à quel point les objectifs sont nombreux, souvent difficiles à atteindre, mais surtout rarement conciliables et même parfois antinomiques.

Pour réaliser ces objectifs, il faut des capitaux, et même souvent beaucoup de capitaux. Au-delà de l’apport financier initial des fondateurs, l’entreprise emprunte généralement auprès des banques et, si elle y a accès, auprès des marchés financiers (cf. emprunts obligataires). Mais les créanciers exigent rapidement des garanties de la société, sous peine de faire s’envoler le coût du crédit, ou bien même de lui refuser le prêt. C’est pourquoi il faut procéder en parallèle à des augmentations de capital afin de constituer un matelas d’actifs (i.e. les capitaux propres) rassurant les créanciers. Afin de motiver ces apporteurs de capitaux complémentaires, prenant potentiellement le risque de voir leur investissement intégralement disparaître, l’entreprise leur laisse entrevoir 2 principales sources de rémunération :

- la progression de la valeur de l’action acquise,

- l’encaisse de dividendes si les résultats de l’activité le permettent.

L’atteinte des divers objectifs de la société ne pourraient donc tout simplement pas avoir lieu sans la « satisfaction » sur la durée des actionnaires sur ces deux points, c’est pourquoi les rachats d’actions et les versements de dividendes sont si importants.

Versements de dividendes et rachats d’actions : des stratégies complémentaires.

Le cours d’une action reflète tout d’abord les bons et les mauvais choix faits par l’entreprise dans le passé, et lui ayant permis de réaliser des bénéfices ou bien de subir des pertes. Mais le cours de l’action reflète aussi la perception qu’ont les investisseurs de son potentiel et de ses risques à venir. Autrement dit, le prix de l’action est fonction du passé, ce qui est une donnée objective, mais aussi de l’avenir, qui est une « spéculation » sur son potentiel. Cette valorisation théorique de la société se répartit entre ses divers propriétaires que sont les actionnaires, en fonction de la fraction du capital détenue par chacun.

Lorsque la société décide de procéder au rachat d’une partie de ses actions, cela signifie que les actionnaires ayant décidé de conserver leurs actions disposeront alors mécaniquement d’une fraction plus importante de la société (on parle alors de « relution ») : même si le bénéfice de l’entreprise ne change pas, on augmente le bénéfice par action !

Le rachat d’action a ainsi deux effets favorables : exercer une pression acheteuse sur le titre, et donc de soutenir son prix, mais aussi accroître la part du capital détenu par les actionnaires restants investis, améliorant d’autant certains indicateurs de valorisation.

Le dirigeant de l’entreprise peut également trouver deux atouts stratégiques majeurs à ces rachats d’actions : limiter ainsi l’influence de certains investisseurs activistes potentiellement déstabilisants pour la stratégie qu’il souhaite déployer, ou bien encore permettre de se protéger d’une éventuelle offre de rachat hostile (Offre Publique d’Achat, payée en cash, ou Offre Publique d’Échange, payée par échange de titres boursiers). Sans même parler de ces situations inamicales, réduire le nombre d’actionnaires facilite généralement le dialogue entre le management de l’entreprise et ses détenteurs, pouvant favoriser l’adhésion au projet du dirigeant. Implicitement, le rachat d’actions envoie aussi un message de confiance dans la situation financière du groupe et dans ses perspectives d’activité, ce qui peut être favorable pour le cours de l’action.

La question de la fiscalité est aussi souvent déterminante pour la décision de procéder à des rachats d’actions car l’actionnaire restant au capital ne matérialise aucune plus-value à cette occasion, et n’est donc pas taxé dessus : son patrimoine est donc optimisé fiscalement grâce à cette pratique. Pour ce qui est de l’actionnaire choisissant pour sa part de céder ses titres à l’entreprise lors du programme de rachat d’actions, bien qu’étant en conséquence fiscalisé sur la plus-value, il y trouvera l’avantage de pouvoir disposer de nouveau librement de ses capitaux, lui permettant par exemple de réinvestir ces sommes dans un projet plus prometteur encore : les rachats d’actions facilitent la circulation des capitaux dans l’économie.

L’entreprise procédant à des rachats d’actions doit toutefois rester vigilante à maintenir un juste équilibre entre le capital restant et les dettes contractées, puisque les créanciers sont attentifs aux garanties offertes et à la trésorerie restant disponible.

Le dirigeant d’entreprise, afin de séduire puis de fidéliser les apporteurs de capitaux que sont les actionnaires, dispose d’un autre instrument financier puissant et complémentaire du rachat d’actions : le versement du dividende.

Dans ce cas de figure, la société décide de distribuer de manière régulière (versement généralement trimestriel ou annuel) une partie de ses bénéfices (parfois même lorsqu’elle fait des pertes !) aux actionnaires, sous forme de paiements en espèces ou bien de nouvelles actions attribuées aux actionnaires. Parce qu’il s’agit pour lui d’un revenu, l’actionnaire est alors fiscalisé sur ces montants perçus en cash.

En effet, alors que le rachat d’actions est clairement un processus discrétionnaire, pouvant être suspendu ou stoppé à volonté par l’entreprise, le versement du dividende est un sujet sensible pour les actionnaires, car nombreux sont ceux comptant sur ces capitaux pour assurer une partie de leur train de vie. Certains actionnaires ou fonds d’investissements ont même pour stratégie systématique de privilégier les valeurs de « rendement » dans leurs allocations, preuve de l’importance du dividende à leurs yeux et, ce faisant, ils soutiennent les cours de l’action par leurs achats réguliers ! Verser un dividende est un signe implicite de bonne santé financière envoyé par l’entreprise à la communauté des investisseurs, c’est pourquoi le fait de suspendre ou de diminuer le dividende est généralement sanctionné par une violente chute du cours de l’action.

Une différence importante entre le rachat d’action et le versement du dividende est que dans le premier cas les capitaux mobilisés sont exclusivement alloués à l’achat des actions de la société elle-même, alors qu’avec le versement du dividende, c’est l’actionnaire qui détermine librement le réemploi de ces fonds. Si l’actionnaire espère évidemment s’enrichir par la progression du titre en bourse, la contribution du dividende reste en fin de compte essentielle à la performance finale.

Le CAC40 illustre parfaitement ce propos puisque c’est un indice boursier ayant la particularité d’être valorisé sans les dividendes et sa performance est incomparablement supérieure en réintégrant les dividendes : depuis son origine (31 décembre 1987), +589% dans un cas contre +1461% dans l’autre !

Les implications de ces 2 stratégies sur l’économie et sur les allocations d’actifs

Les versements de dividendes et les rachats d’actions peuvent bien évidemment faire l’objet d’intenses et très souvent justifiés débats moraux et sociétaux, mais l’objet de cette étude est d’apporter un éclairage aussi impartial que possible sur ce sujet. Tout d’abord, quelques chiffres, issus principalement de 2 études de Janus Henderson :

- Les rachats d’actions dans le monde s’élevaient à 1305 Mds $ en 2022.

- Les versements de dividendes dans le monde s’élevaient à 1560 Mds $ en 2022.

- Fin 2022, le cumul des 2 stratégies représente 2,91% de la capitalisation boursière des actions mondiales (MSCI all world), et 2,86% du PIB mondial.

- Les stratégies de versements de dividendes sont stables durant la dernière décennie (1,50% du PIB en moyenne), alors que les rachats d’actions sont plus versatiles (0,93% du PIB en moyenne) du fait du caractère discrétionnaire de cette stratégie.

- La pratique des rachats d’actions monte clairement en puissance durant les dernières années, pour désormais presque égaler les versements de dividendes.

Ces données permettent d’avancer quelques observations :

- En % du PIB, les versements de dividendes sont stables, il n’y a donc pas de biais « capitaliste » additionnel notable durant les dernières années : l’ampleur des montants de dividendes peut choquer, mais elle doit être relativisée par rapport au rythme de progression très similaire du PIB mondial !

- Les stratégies de rachats d’actions montent en revanche clairement en puissance, et c’est alors de ce côté-là qu’il faut porter son attention et ses critiques éventuelles : faut-il les réguler (montants maximums ou bien en %), les encadrer (contraindre à un partage en parallèle avec les salariés), les fiscaliser plus… ?

- Si la déformation « capitaliste » provient surtout des rachats d’actions et que l’on souhaite opérer un rééquilibrage en faveur des salariés (notamment du fait du caractère discrétionnaire de ces capitaux), il faut se souvenir que les entreprises sont confrontées à une intense concurrence, souvent mondiale, et qu’une hausse de la rémunération affecte très directement leur compétitivité et donc leur potentiel de long terme !

- En observant les statistiques d’évolution des profits des entreprises américaines en % du PIB, on constate que les profits représentent une part croissante du PIB (10,6% contre une moyenne à 8,4% depuis 1960), mais avec beaucoup de volatilité depuis 20 ans, et des niveaux qui restent inférieurs aux 11,4% atteints en 1965 : difficile d’en tirer une conclusion définitive sur l’éventuelle financiarisation des économies.

- La question de l’enrichissement via les actions dépasse largement les seuls aspects des versements de dividendes et des rachats d’actions, le principal sujet étant plutôt celui des différences de détention : inégalités initiales de patrimoine, disparités générationnelles, capacité d’épargne très variable selon les ménages, être salarié d’une PME avec seulement son salaire et ses primes ou bien travailler pour un grand groupe ayant une politique d’actionnariat salarié, degré d’aversion pour le risque financier et donc pour les actions, existence ou non de fonds de pensions…

- Ces 2 stratégies permettant à leurs actionnaires d’obtenir du cash (cf. vendeur des actions rachetées par la société, et celui encaissant un dividende en espèces), les capitaux ainsi libérés peuvent circuler librement entre les entreprises et vers des projets d’investissements très variés (d’autres secteurs d’activité par exemple), mais aussi entre classes d’actifs (vers les obligations par exemple), ou contribuent à la consommation courante du ménage : les actionnaires ne sont pas les seuls à en profiter !

- Limiter ou interdire ces 2 stratégies financières aurait probablement pour conséquence d’entraîner une fuite des capitaux vers l’étranger et d’appauvrir structurellement le pays, faute de moyens financiers pour la recherche, l’investissement industriel…

- Puisque les capitaux ainsi libérés peuvent circuler librement dans l’économie, ils peuvent aussi être dépensés ou être réinvestis à l’étranger : leur effet sur l’emploi national est très incertain, dépendant en fin de compte de l’attractivité économique, financière, fiscale… du pays.

- Ces 2 stratégies sont particulièrement développées aux États-Unis et cela n’empêche pas la croissance économique du pays d’y être forte : ce n’est donc pas un obstacle à l’innovation ou bien la preuve d’un manque de projets industriels de l’entreprise.

Pour ce qui est de l’épargne, certaines réflexions ou stratégies nous semblent pouvoir être proposées :

- Le versement d’un dividende n’est pas indispensable à la bonne tenue d’un titre en bourse ou au succès de l’entreprise : Alphabet (ex Google) n’en a JAMAIS versé.

- Le rachat d’actions n’est pas indispensable à la bonne tenue d’un titre en bourse ou au succès de l’entreprise : Tesla n’en a JAMAIS fait.

- Ces 2 stratégies améliorent toutefois significativement la performance finale de l’investissement en actions sur la durée, mais les statistiques aboutissant à ces conclusions sont bâties sur un contexte de taux d’intérêts bas ou bien dont le rendement diminue depuis des décennies, ce qui peut en fausser les conclusions.

- Au vu de l’actuelle rémunération du monétaire, l’entreprise peut avoir intérêt à placer sa trésorerie plutôt que de l’employer à ces 2 pratiques, et les stratégies de « rendement » via le dividende ont une alternative désormais crédible au travers des obligations : le rendement des obligations américaines à 10 ans est de 4,88% contre 2,18% pour celui des dividendes du S&P500.

- Les stratégies financières consistant à réduire son exposition aux actions à mesure que l’on vieillit (désensibilisation au risque) impliquent que l’on profite de moins en moins des bénéfices de ces 2 stratégies, et la dynamique démographique dans le monde aura des conséquences à l’avenir !

- L’épargnant voulant privilégier les stratégies de dividendes aura intérêt à s’exposer en priorité aux indices américains et européens (respectivement 46% et 25% du total des capitaux en 2022).

- L’épargnant voulant privilégier les stratégies de dividendes aura intérêt à s’exposer en priorité aux indices boursiers ayant beaucoup de financières, d’énergie et de technologie (respectivement 25%, 12% et 10% du total des capitaux en 2022).

- L’épargnant voulant privilégier les stratégies de rachats d’actions aura intérêt à s’exposer en priorité aux indices américains et européens (respectivement 76% et 16% du total des capitaux en 2022).

- L’épargnant voulant privilégier les stratégies de rachats d’actions aura intérêt à s’exposer en priorité aux indices ayant beaucoup de technologies et financières (respectivement 22% et 19% du total des capitaux en 2022).

Conclusion :

Le rendement du monétaire et des obligations ayant retrouvé des niveaux élevés, mais aussi du fait de l’hostilité populaire à l’encontre de ces pratiques « capitalistes », cela préfigure-t-il la fin de l’ère glorieuse des versements de dividendes et des rachats d’actions en bourse ?

Cette thèse nous semble très peu probable, mais les rachats d’actions, du fait de leur caractère discrétionnaire, pourraient être moins dynamiques durant les prochains trimestres.

Utilisés judicieusement, ces deux dispositifs financiers créent de la valeur à long terme pour toutes les parties prenantes. Loin d’être obsolètes, ils devraient continuer d’être intégrés dans la stratégie financière des entreprises, et il serait bon que l’ensemble de la population, au travers de l’actionnariat salarié, de fonds de pensions… soit mieux associée à leurs contributions favorables.

🎙️ La Martingale #218 : Les crises se multiplient : vive les crises ?

Quel plaisir de retrouver Matthieu Stefani sur le podcast de La Martingale pour le 3ème passage de ma carrière.

Au programme...

- Quels sont les 2 types de crises économiques ?

- Quels fondamentaux maintenir en période de crise ?

- Lump sum vs DCA : quelle stratégie adopter quand tout se casse la figure ?

- La répartition d’un portefeuille équilibré ?

- L’or est-il vraiment une valeur refuge en cas de crise économique ?

- Mon avis sur les foncières immobilières ?

- Ma liste des meilleurs influenceurs à suivre.

À retrouver sur :

📺 Bullshitomètre : Les USA échapperont à la récession - FAUX

Retrouvez mon passage sur BFM Business pour parler de récession et comment en protéger son portefeuille.

🔍 Où en est la Fed ?

par Valentin Aufrand

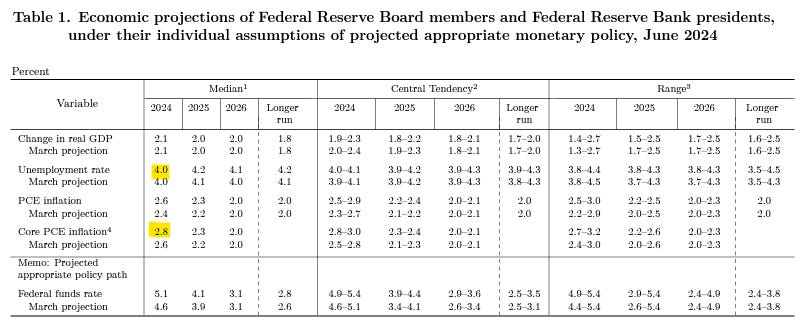

La Réserve fédérale a maintenu mercredi son taux de référence dans une fourchette comprise entre 5,25 % et 5,5 %, une décision qui était largement attendue.

Après les revers enregistrés au début de l'année, les derniers chiffres de l'inflation ont montré une amélioration, a déclaré le président de la Fed, Jerome Powell, lors d'une conférence de presse. "Nous avons fait d'assez bons progrès en matière d'inflation", a-t-il déclaré. Pour réduire les taux d'intérêt, "nous aurons besoin de voir plus de bonnes données".

De nouvelles projections économiques ont montré que 15 responsables sur 19 s'attendent à ce que la Fed réduise ses taux cette année, ce groupe étant à peu près divisé entre une ou deux baisses de taux. Toutefois, les opérateurs continuent de parier sur deux baisses de taux cette année. Selon les données du CME Group, les contrats à terme sur les taux d'intérêt ont récemment montré que:

- 62 % de chances que la Fed réduise ses taux au moins deux fois d'ici la fin de l'année. Ce chiffre est inférieur aux 69 % enregistrés plus tôt dans la journée, juste après la publication d'un rapport sur l'inflation plus froid que prévu, mais supérieur aux 52 % enregistrés mardi.

- Les opérateurs s'attendent à ce que la Fed procède à une première réduction en septembre et à une seconde lors de sa réunion de décembre.

Je pense qu'il y a plus de chances que les taux directeurs soient davantage réduits que l’inverse, car je m'attends à une impulsion désinflationniste plus importante au cours des prochains mois.

La décélération de l'inflation des loyers et des véhicules devrait s'accélérer selon des indicateurs avancés en provenant de Zillow, AppartmentList et du BLS (pour les prix des logements) et l'indice Manheim Used Vehicle Value (pour les prix des véhicules).

Les prix de l'énergie devraient également aider à atténuer l’inflation, car les prix de l'essence sont en baisse depuis la mi-avril, ce qui devrait faire pression sur les prix des billets d'avion et les services de restauration, deux composantes de l’indice PCE core. La baisse des prix des produits alimentaires et la décélération des prix des services de restauration devraient également soutenir la désinflation.

Si le scénario d’une désinflationniste plus forte se concrétise, elle devrait être positive pour les actifs à risque et les obligations. Dans la sphère des actions, nous pourrions assister à une rotation vers les valeurs cycliques, les petites capitalisations et les valeurs de rendement.

Les données sur le chômage seront également déterminantes dans les prochains mois. La projection médiane du taux de chômage par les membres du FOMC est de 4,0 % en 2024 (chiffre atteint en mai). Tout chiffre supérieur pourrait inciter certains membres du FOMC à se montrer plus dovish. Dans ce cas, ce scénario également positif pour les obligations, mais néfaste pour les actions en raison du risque augmenté de “hard-landing”.

Tu souhaites partager cette newsletter à un ami pour qu'il devienne un investisseur averti ?

Il peut rejoindre notre communauté de 34 019 investisseurs en cliquant sur le lien juste ici.

✍️ Collaborations commerciales

⏩ Ouvre un compte chez Trade Republic.

Tu souhaites trader via les graphiques avec des outils professionnels ?

⏩ Jette un œil sur les offres de ProRealTime.

Tu souhaites optimiser tes performances boursières avec des outils et des conseils de professionnels ?

⏩ Investis sereinement grâce à Zonebourse.

Tu souhaites progresser en stock picking et accéder aux retours de réunions d'analystes ?

⏩ Abonne toi au club MasterBourse.

Tu souhaites un bilan patrimonial complet et gratuit avec un professionnel ?

⏩ Réserve un rendez-vous chez Auguste Patrimoine.

Communication à caractère promotionnel

Tu souhaites utiliser et découvrir les produits de bourse que je traite ?

⏩ Je t'invite à découvrir les produits Citi.

Produits à effet de levier présentant un risque de perte en capital en cours de vie et à l’échéance

Nicolas Chéron

Analyste et vulgarisateur boursier

Citi rémunère financièrement Nicolas Cheron pour la mention publicitaire de ses produits, toutefois Citi ne participe à aucun moment à la sélection d’un produit spécifique.

Produits à effet de levier présentant un risque de perte en capital en cours de vie et à l’échéance

Les produits CitiFirst sont des produits complexes qui peuvent être difficiles à comprendre. Ils s’adressent uniquement à des investisseurs avertis, professionnels ou non professionnels, disposant de connaissances suffisantes des spécificités de ces produits.

Les facteurs de risques sont notamment :

- Risque de perte du capital : Les produits CitiFirst peuvent perdre tout ou partie de leur valeur notamment en raison d'une perte de valeur temps des Warrants, de désactivation des Turbos ou de franchissement de la Borne Basse des Certificats Bonus Cappés.

- Risque lié à l’effet de levier : En raison de leur effet de levier à la hausse comme à la baisse, ce qui peut être favorable ou défavorable à l’investisseur, les produits CitiFirst peuvent connaître de grandes variations, voire perdre tout ou partie de leur valeur.

- Risque de marché : Les produits CitiFirst peuvent connaître à tout moment d’importantes fluctuations de cours, pouvant aboutir à la perte totale ou partielle du montant investi.

- Risque de crédit : L’insolvabilité de l’émetteur peut entraîner la perte totale ou partielle du montant investi.

- Risque de désactivation : La désactivation engendre un risque de perte totale et définitive du capital investi. Sur les Turbos Infinis et Infinis BEST l’ajustement du prix d'exercice et de la barrière désactivante accroit le risque de perte partielle ou totale en capital.

- Risque de liquidité : L’absence totale ou partielle de liquidité peut entrainer une perte totale ou partielle en capital.

- Risque lié au sous-jacent : Lors de la reconduction du contrat Future Brent, l’ajustement de la barrière de désactivation s’accompagne d’un changement de sous-jacent vers le contrat d’échéance suivante. Les Turbos sur actions US, devises et matières premières ont des horaires/jours de désactivation spécifiques figurant sur le site fr.citifirst.com. Sur une période de plusieurs jours, la performance de l'indice à levier des Leverage & Short peut être inférieure à la performance des composants de l’indice multipliée par le levier, ce qui peut ne pas être adapté à un investissement à long terme.

Les investisseurs sont invités à prendre connaissance des facteurs de risques énoncés dans les prospectus de base, disponibles gratuitement sur la page fr.citifirst.com/FR/Documentation-legale/Base-prospectus et dans les conditions définitives (« Final Terms ») disponibles gratuitement sur le site fr.citifirst.com dans la rubrique « Documents » de chaque fiche produit, afin d’établir si le produit correspond à leurs besoins et à leurs moyens. Le Prospectus de Base Warrants et le Prospectus de Base Certificats de Citigroup Global Markets Europe AG ont été visés par la BaFin (régulateur financier allemand) le 16 novembre 2022 et ont fait l'objet d'un certificat d'approbation par la BaFin à destination de l'AMF, ce qui ne doit pas être considéré comme un avis favorable.

Document communiqué à l’AMF conformément à l’article 212-28 de son Règlement Général.

C’est la partie “Soyons des adultes”. Avertissements sur les risques.

Les partenaires cités sont des collaborations commerciales.

Les informations, graphiques, chiffres, opinions ou commentaires mis à disposition par Nicolas Chéron s’adressent à des investisseurs disposant des connaissances et expériences nécessaires pour comprendre et apprécier les informations développées. Ces informations sont données à titre informatif et ne représentent en aucun cas une obligation d’investissement ni une offre ou sollicitation d’acquérir ou de vendre des produits ou services financiers.

L’investisseur est seul responsable de l’utilisation de l’information fournie, sans recours contre Nicolas Chéron, qui n’est pas responsable en cas d’erreur, d’omission, d’investissement inopportun ou d’évolution du marché défavorable aux opérations réalisées.

Le placement en bourse est risqué. Vous pouvez subir des pertes. Les performances passées ne préjugent pas des performances futures, elles ne sont pas constantes dans le temps et ne constituent en aucun cas une garantie future de performance ou de capital. Les références à des classements et récompenses passés ne préjugent pas des classements ou des récompenses à venir.

Les contenus de ces e-mails ne sont pas des conseils juridiques, fiscaux ou en investissement. Les informations dispensées sont de nature éducative et générale et ne sont pas des conseils en investissement, au sens des articles L. 321-1 et D. 321-1 du Code Monétaire et Financier.