🙏 C'est ma faute, désolé...

Remédions à mon erreur !

Lettre n°54 — Mercredi 17 Juillet

Chère famille, chers Amis, pardonnez-moi...

En discutant avec certains d'entre vous à l'occasion de mes 40 ans le mois dernier, je me suis rendu compte que je ne vous avais jamais préparé de guide pour vous expliquer comment réaliser vos premiers pas en bourse.

Nombreux d'entre vous ont 30-40 ans, une maison, des enfants mais n'ont toujours pas commencé à investir en bourse pour préparer leur retraite, l'avenir de leurs enfants ou se protéger de l'inflation.

De retour sur l’île intense, la première chose que j’ai faite a été de rattraper mon retard. Je suis désolé d’avoir mis autant de temps, mais comme dit le proverbe, mieux vaut tard que jamais !

En plus de ce tuto complet sur pourquoi et comment créer un compte titre et mettre en place des investissements automatisés, vous retrouverez mon interview avec l’équipe Finneko sur l’investissement actif et ma dernière émission Youtube afin de faire un point complet sur les marchés boursiers.

S’en suivront une analyse de la fragile consommation chinoise par Valentin Aufrand, une nouvelle section dans ma lettre avec des ressources vidéo ou écrites, et le sondage de la semaine.

Bonne lecture !

📝 Tuto : Ouvrir un compte et mettre en place un plan d'investissement programmé

🎙️ Interview : Oublier l’investissement actif ?

📺 Point de marché - Épisode 32

🔍 La fragile consommation domestique chinoise qui pose problème 🇨🇳

🎖️ La crème de la crème

📊 Quelle part d'actions américaines dans votre portefeuille ?

😂 Le meme à faire tourner

+ 250 000 : nouveau record 🏟️

Vous êtes plus de 250 000 personnes à me suivre sur les réseaux sociaux.

Merci encore pour votre soutien et cette croissance exceptionnelle.

🎯 En route vers les 300 000 abonnés !

📝 Tuto : Ouvrir un compte et mettre en place un plan d'investissement programmé

Collaboration commerciale avec Trade Republic

📈 Pourquoi la bourse ?

Chers amis, je sais que vous avez tous des vies bien remplies. Entre le travail, les trajets, s'occuper des enfants et quelques heures de sommeil, vous n'avez pas forcément de temps supplémentaire pour gérer votre patrimoine. Cela tombe bien, il est possible d'investir en bourse de manière totalement passive.

En effet, une action ne m'a encore jamais appelé pour une fuite d'eau ou un voisin trop bruyant (ce que je ne peux pas promettre avec l'immobilier).

De plus, la bourse est très liquide : en quelques secondes, vous pouvez vous séparer d'une action qui ne vous plaît plus, ce qui est, encore une fois, inimaginable avec un appartement.

Enfin, en investissant sur des entreprises multinationales, vous pouvez être diversifié avec une exposition mondiale en seulement quelques clics.

Tout cela sans oublier que la bourse est historiquement la classe d'actifs la plus performante à long terme comme le montre le graphique ci-dessous.

L'immobilier permet par exemple de profiter d'un bel effet de levier grâce au crédit bancaire et de détenir le toit au-desssus de votre tête.

🏖️ Pourquoi les ETF...

Essayer d'acheter les bonnes actions au bon moment demande beaucoup de temps et de compétences.

Ainsi, pour ceux qui n'ont ni l'envie, ni les connaissances pour gérer leurs investissements en bourse, il existe des fonds d'investissements à qui on peut déléguer la gestion. Mais ces derniers facturent de nombreux frais et toutes les études montrent qu'en moyenne, à long terme, ils sous-performent les marchés financiers. Selon la dernière étude SPIVA, sur les 10 dernières années 92,31% des fonds actifs exposés à l'Europe ont sous-performé l'indice de référence.

Heureusement, ces dernières années, se sont démocratisés les ETF (Exchange Traded Fund, en français, des fonds négociés en bourse). Les ETF sont donc des paniers d'actions qui permettent d'investir sur un secteur, un pays ou une zone géographique. Les frais y sont extrêmement faibles ce qui leur permet de surperformer la majorité des gérants traditionnels.

... de manière régulière ? ⏱️

L'idée reçue est qu'il faut 50 000, 100 000 ou 200 000€ pour investir en bourse et que ce n'est fait que pour les riches.

Ce n'est pas du tout le cas.

Grâce à un tout nouveau système, vous pouvez réaliser des achats mensuels programmés de 50, 100 voire 500€ ponctionnés sur votre compte courant de façon automatisé tel votre forfait téléphonique ou votre assurance auto.

Cette méthode s'appelle le DCA (Dollar-Cost Averaging). Elle permet d'investir tous les mois, de lisser les prix d'achat, d'acheter dans les hausses, dans les baisses, pendant les crises, totalement passivement, en partant du principe que la bourse est haussière à long terme et que notre investissement global s'appréciera dans le temps.

👶 Pour leur avenir ?

Si ce n'est pas pour vous, quoi qu'il n'est jamais trop tard pour démarrer, faites-le pour vos enfants.

Commencer le plus tôt possible permettra de leur faire profiter des intérêts composés dès le plus jeune âge.

Les intérêts composés, c'est l'effet boule de neige. Les gains générés via la performance des investissements et les dividendes perçus vont s'accumuler et faire grossir la boule de plus en plus vite au fil du temps.

En plus, le Compte-titres est idéal dans le cadre d'une donation ou d'une succession car les plus-values sont purgées et remises à 0 lors de la transmission. Ainsi, l'impôt sur la plus-value de vos comptes-titres sera évité.

✅ Pourquoi Trade Republic ?

Selon moi, la meilleure solution pour mettre en place un plan d’investissement programmé est Trade Republic car...

- +2200 ETF et + 9000 actions sont disponibles,

- Vous pouvez acheter des fractions (10€ d'Apple par exemple),

- Vous pouvez automatiser les investissements mensuels,

- 0€ de frais de transaction en DCA,

- L'application est simple et intuitive,

- Trade Republic est une banque de plein exercice régulée par les autorités allemandes.

J'y suis client, ainsi que ma femme (Jacqueline DCA) qui investit tous les mois depuis un an. D'ailleurs, nous verrons ci-après le portefeuille que nous avons créé ensemble.

Autrement dit, une fois le Livret A rempli, c'est le compte parfait pour faire fructifier vos liquidités.

Trade Republic a été la 1ère banque en Europe à proposer des plans d'investissements programmés sans frais et reste aujourd'hui l'une des seule à proposer un tel service gratuitement...

- ✅ pas de frais d'ouverture de compte,

- ✅ pas de frais de tenue de compte,

- ✅ pas de frais de rapport mensuels,

- ✅ pas de frais de transaction en DCA,

En résumé, vous n'aurez pas à débourser un seul centime de l'ouverture du compte à l'exécution de vos achats mensuels, tant qu'ils sont réalisés en DCA.

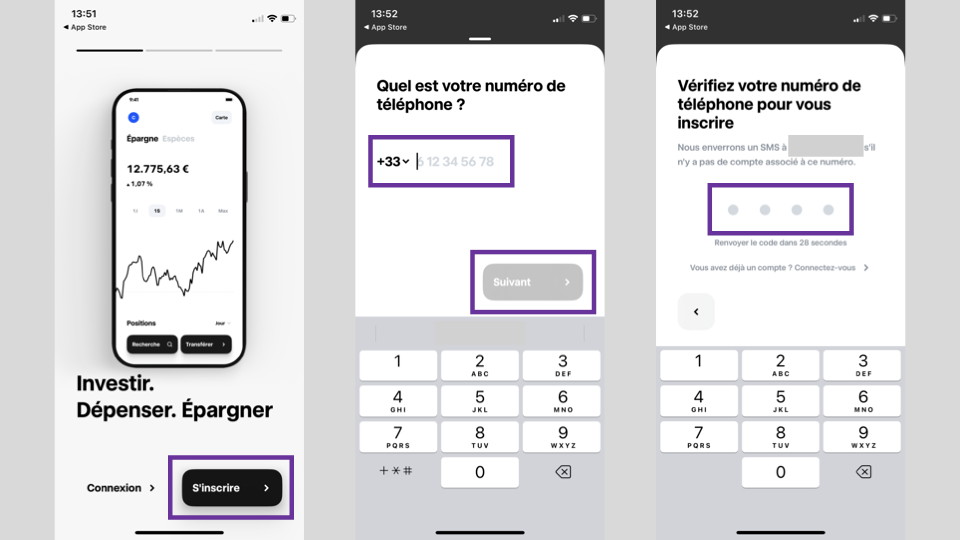

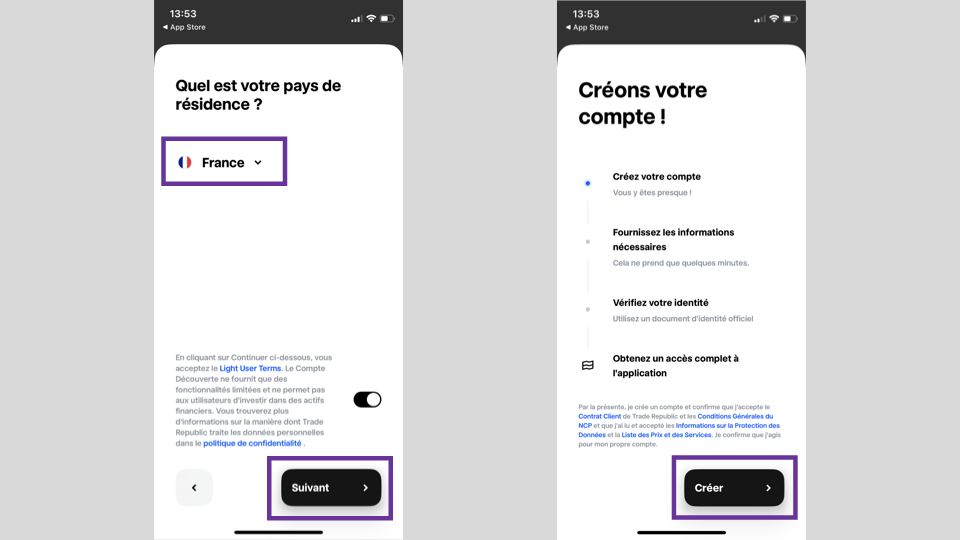

✍️ Ouvrir un compte en 4 étapes

En moins de 10 minutes...

Étape 1 : Cliquez sur le bouton ci-dessous et téléchargez l'application Trade Republic

PS : Si vous lisez ma newsletter sur ordinateur, ouvrez-la sur votre téléphone pour cliquer sur le lien pour profiter du cadeau de bienvenue et accéder directement au téléchargement de l'application.

Étape 2 : Validez votre numéro de téléphone

- Cliquez sur "S'inscrire"

- Rentrez votre numéro de téléphone avec le bon indicatif téléphonique

- Entrez le code de vérification reçu par SMS

- Indiquez votre pays de résidence

Vous venez de terminer l'Étape 2 ! Facile, n'est-ce pas ?

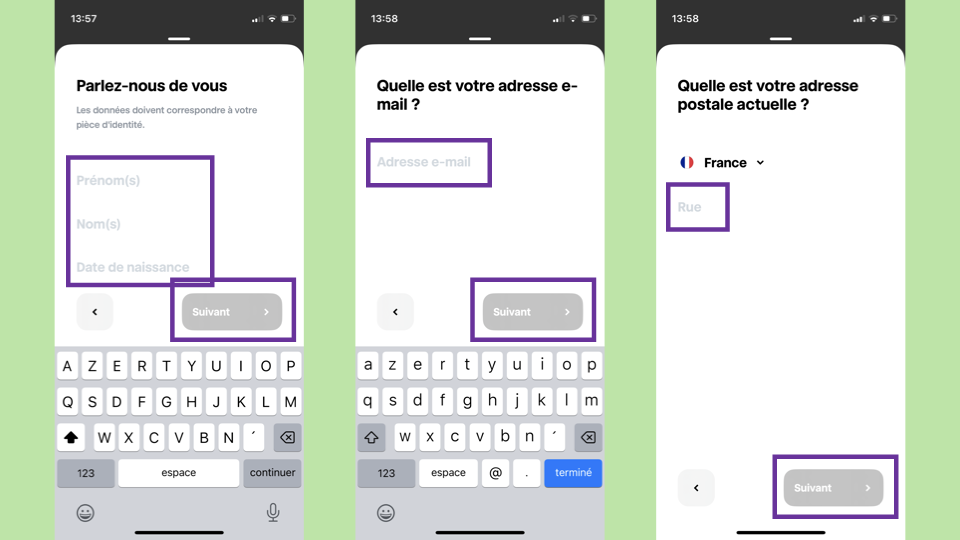

Étape 3 : Remplissez vos informations personnelles

- Indiquez vos prénoms, noms et votre date de naissance

- Remplissez votre adresse e-mail

- Donnez votre adresse postale

- Indiquez votre ville de naissance

- Sélectionnez de quel pays vous êtes citoyen

- Enfin, le pays dans lequel vous payez vos impôts

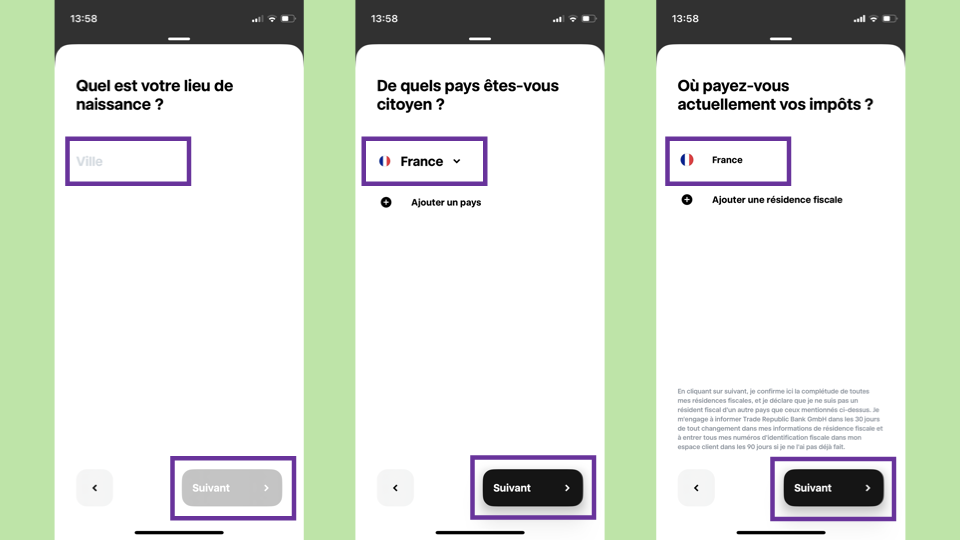

- Indiquez combien de fois vous avez déjà investi dans des actions

- Indiquez combien de fois vous avez déjà investi dans des ETF

- Indiquez combien de fois vous avez déjà investi dans des produits dérivés

Bravo, vous venez d'arriver au bout de l'Étape 3.

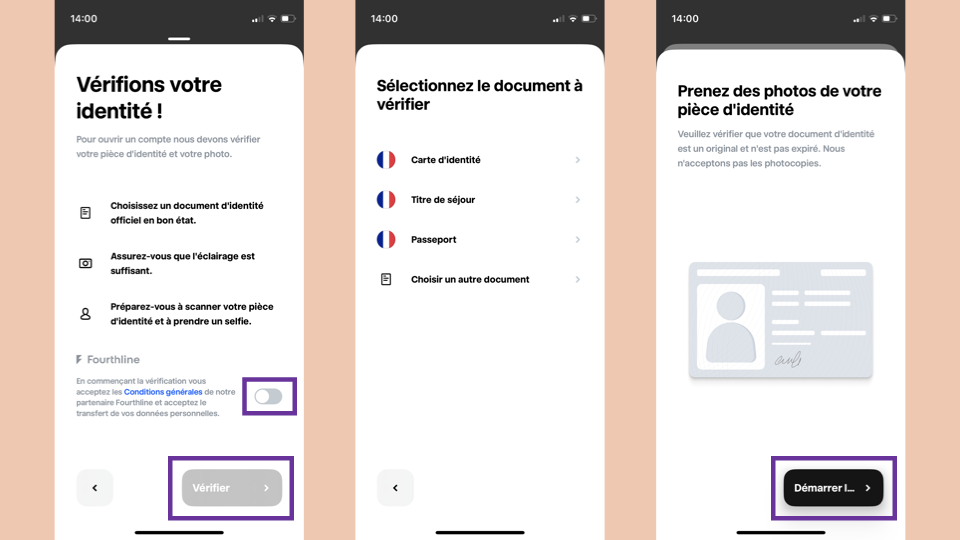

Étape 4 : Vérifiez votre identité

Il ne vous reste plus qu'à valider votre identité avec votre...

- Carte d'identité

- Titre de séjour

- Passeport (ou un autre document)

En moins de 10 minutes, vous venez de terminer votre inscription !

Il ne reste plus qu'à attendre la validation de votre compte par Trade Republic.

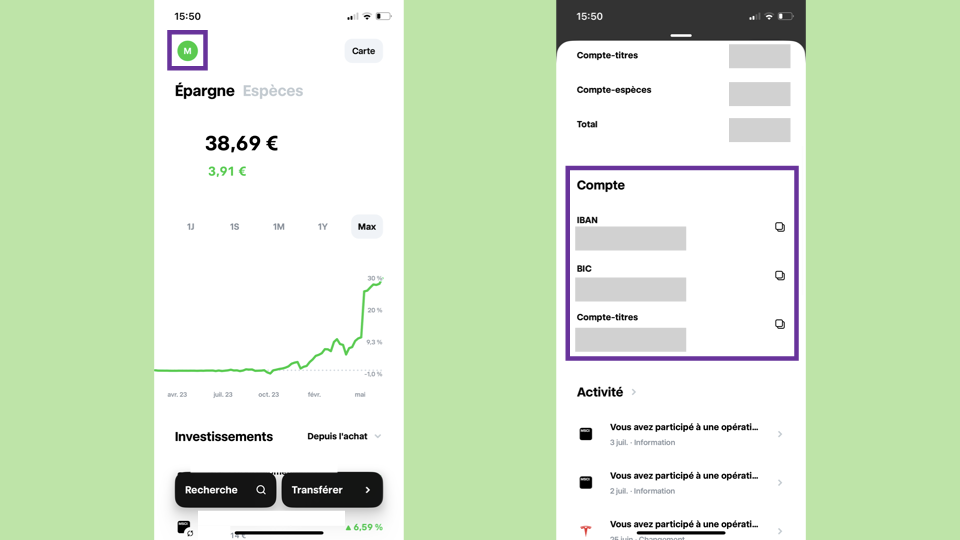

💰 Alimentez votre compte

Pour alimenter votre compte, vous avez 2 solutions. Soit faire un...

- Virement (conseillé, car sans frais)

- Paiement par Carte Bancaire (il y aura des frais)

Pour trouver vos informations bancaires, rendez-vous sur votre profil.

- Cliquez en haut à gauche sur le cercle qui comporte la 1ère lettre de votre prénom

- Descendez jusqu'à "Compte" où vous trouverez vos informations bancaires

Il ne reste plus qu'à faire un virement du montant de votre choix vers votre compte.

🧐 Quel DCA mettre en place ?

Voici quelques pistes pour mettre en place votre plan d'investissement programmé.

A. ETF (50-80%) 🌎

Généralement, le partie la plus importante du DCA se constitue d'ETF pour capter la performance moyenne des marchés financiers. Ainsi, en investissant sur un ETF MSCI World par exemple, vous investissez dans 1430 entreprises qui couvrent 85% de la capitalisation boursière des pays développés. Si vous voulez couvrir aussi les pays émergents, vous pouvez y ajouter un ETF MSCI Emerging Markets par exemple.

B. Métaux (10-25%) 🔘

Vous le savez, je suis fan de métaux. Selon moi, ils ne devraient pas être oubliés dans votre DCA. Vous pouvez investir sur l'Or via un ETC Gold et y ajouter un peu d'Argent avec un ETC Silver, voire du cuivre.

C. Cryptos (5-15%) 🟡

Si vous souhaitez pimenter votre portefeuille vous pouvez ajouter des cryptos avec du Bitcoin par exemple. Certains y ajouteront de l’Ethereum, voire d'autres cryptos. En revanche je vous conseille de ne pas avoir trop de cryptos car elles peuvent être très volatiles (le Bitcoin a perdu 80% à trois reprises ces dernières années).

D. Votre action préférée (0-10%) ♥️

Pour ajouter une touche personnelle à votre portefeuille, vous pouvez ajouter une action qui vous tient à coeur. En général, je ne conseille pas le DCA sur actions individuelles mais, pourquoi pas, si cela garde une place marginale dans votre stratégie.

Vous pouvez composer votre DCA de manière personnalisée en y ajoutant des ETF thématiques (eau, énergie verte ou intelligence artificielle par exemple), d'autres cryptos ou un peu plus d'actions.

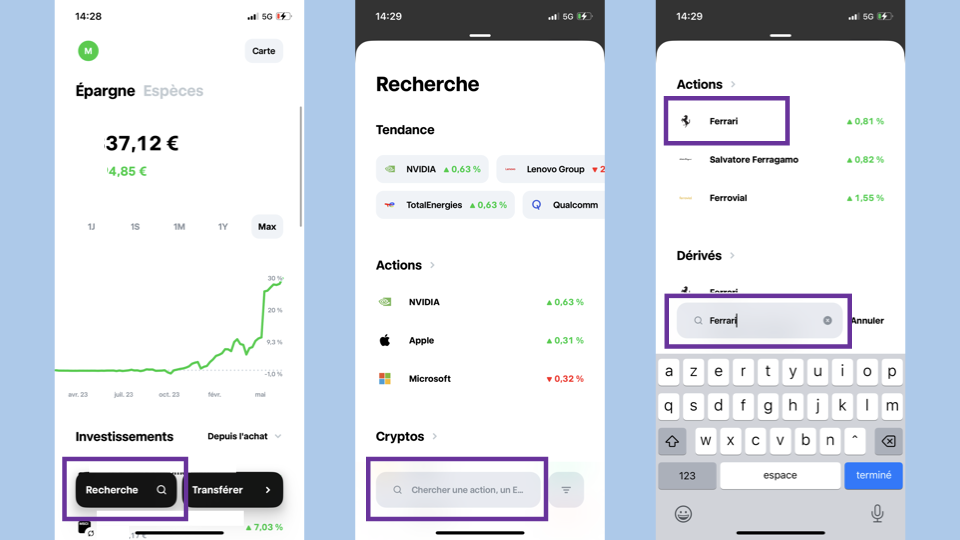

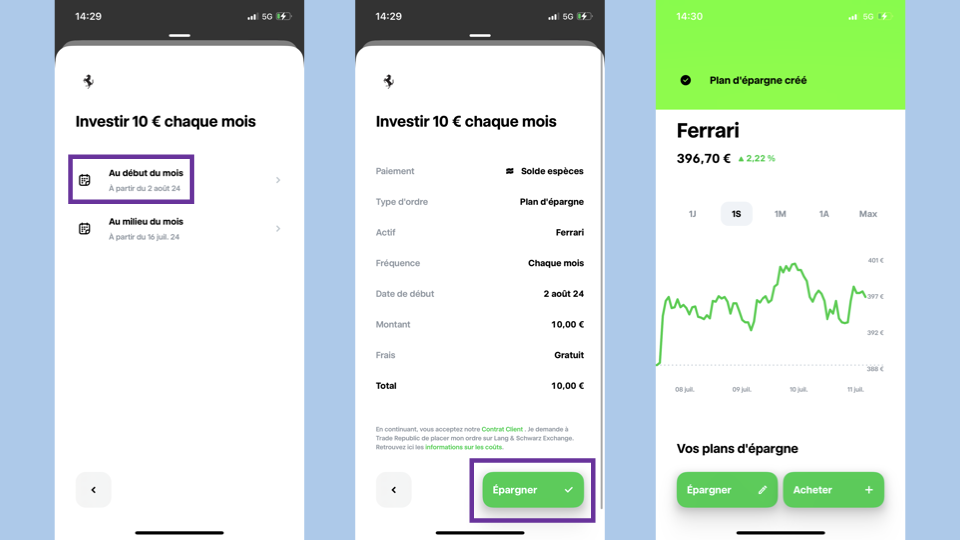

⏰ Comment mettre en place votre DCA en moins de 2 minutes ?

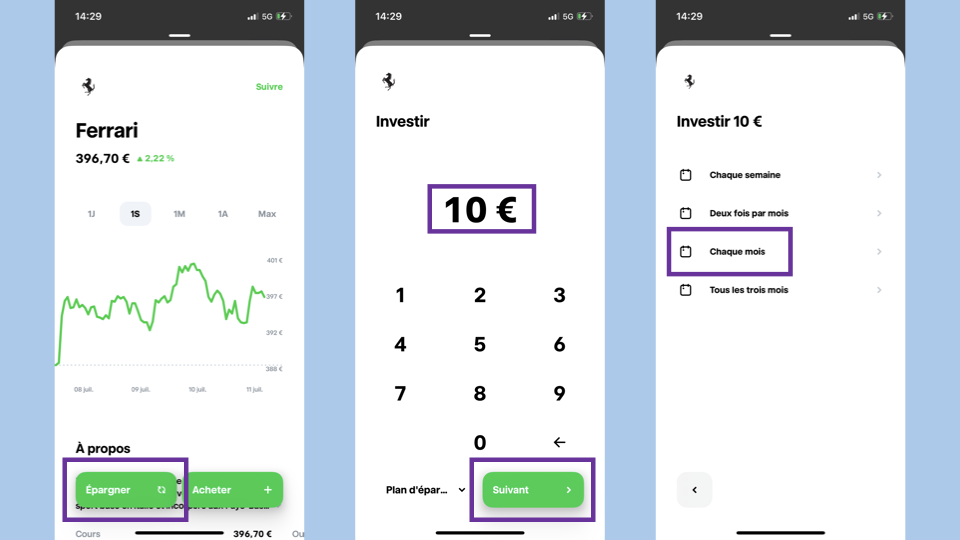

Imaginons que vous souhaitiez mettre en place un investissement programmé de 10€ par mois sur l'action Ferrari.

- Cliquez sur "Rechercher" en bas à gauche de votre écran

- Dans la barre de recherche, tapez le mot "Ferrari"

- Dans la catégorie "Actions" cliquez sur "Ferrari"

- Cliquez en bas à gauche sur "Épargner"

- Indiquez le montant que vous souhaitez investir

- Définissez la périodicité de vos investissements (hebdomadaire, bi-mensuel, mensuel ou trimestriel). Dans cet exemple nous choisissons chaque mois

- Décidez si vous voulez investir en début ou fin de mois (peu importe)

- Vérifiez toutes les informations avant de cliquer sur "Épargner" en bas à droite de votre écran

Vous venez de mettre en place un plan d'investissement programmé qui sera effectué tous les débuts de mois pour un montant de 10€ sur l'action Ferrari.

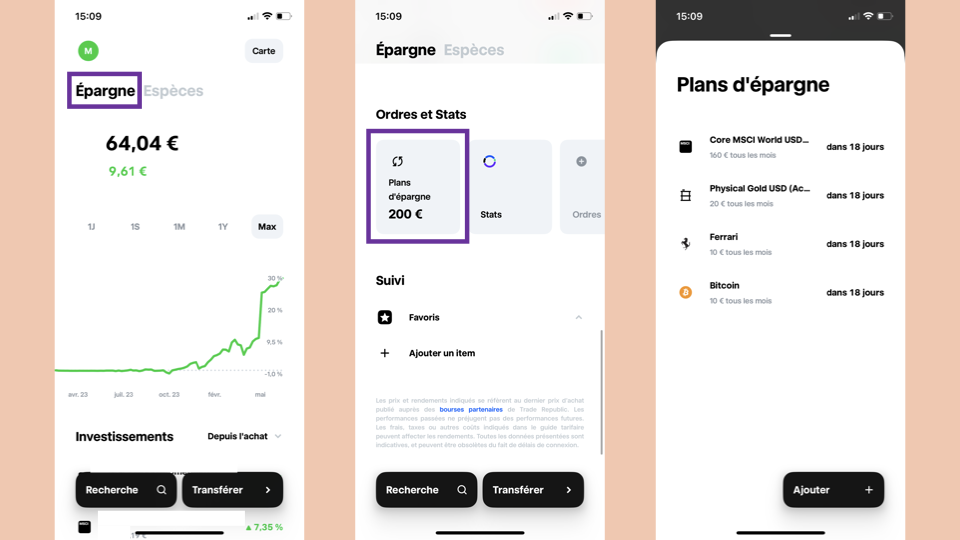

🔍 Vérifiez vos plans d'investissements programmés

- Allez dans l'onglet "Épargne"

- Descendez en bas de la page

- Cliquer sur "Plans d'épargne"

Tous vos plans d'investissements activés sont affichés sur cette page avec la date du prochain achat.

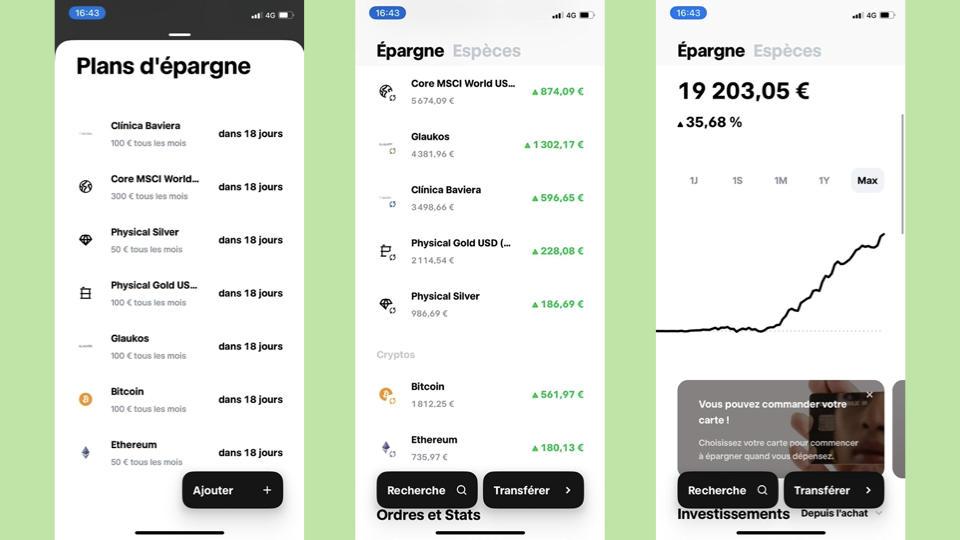

👩 L'exemple de Jacqueline DCA

Voici le plan d'investissement programmé de Jacqueline DCA, ma femme, après un peu plus d'un an.

Vous l'avez sûrement deviné : elle est chirurgien-ophtalmo. C'est pour cette raison qu'elle investit sur 2 sociétés du secteur de l'ophtalmologie.

🫵 À votre tour

Chers amis, j'avoue avoir traîné... Cela fait des années que je vous parle d'investissement en bourse mais j'ai tardé à préparer ce tutoriel.

J'espère y avoir remédié aujourd'hui grâce à cette Newsletter.

Je compte sur vous pour la transmettre à un maximum de vos contacts, amis, collègues, ce qui leur permettra à eux aussi de franchir le pas.

C'est maintenant à votre tour !

Cliquez sur le bouton ci-dessous pour constituer votre patrimoine, préparer votre retraite ou l'avenir de vos enfants...

🎁 N'oubliez pas qu'en passant via les liens dans cette Newsletter, vous aurez 10€ offerts après 2 transactions.

🎙️ Interview : Oublier l’investissement actif ?

Cette entrevue vient d'être publiée sur la chaîne de Finneko.

Au programme :

⁉️ Pourquoi les ETF ?

🌍 L'importance de la macro

🤖 L'investissement dans l'IA

👎 Le pire trade de ma carrière

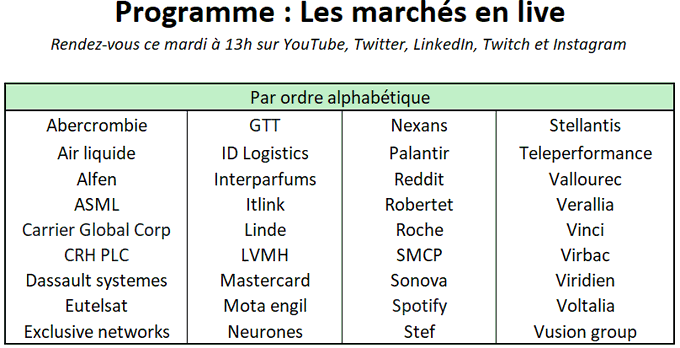

📺 Point de marché

✅ Le retour de mon émission

🇫🇷 Un CAC40 très lourd...

🇺🇸 L'approche des élections américaines

🌍 Cadrage de 40 sociétés françaises et étrangères

🔍 La fragile consommation domestique chinoise qui pose problème 🇨🇳

par Valentin Aufrand

La Chine fait face à des difficultés économiques majeures depuis 2020. Les effets prolongés des confinements dus à la pandémie de Covid-19 et la crise du secteur immobilier ont considérablement affaibli le sentiment des consommateurs chinois ces dernières années.

Pour relancer son économie, Pékin a mis l'accent sur la stimulation de l'offre, cette fois-ci dans le secteur manufacturier (dans les infrastructures et l’immobilier après la crise financière de 2008).

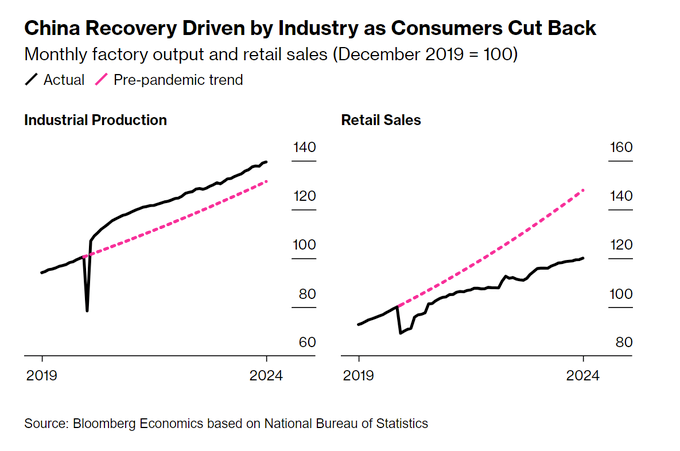

Cette stratégie a entraîné une accélération de la production par rapport à son rythme pré-covid alors que dans le même temps, la consommation a du mal à retrouver son rythme pré-covid. La production industrielle chinoise a augmenté d’environ 40% par rapport à son niveau pré-covid, contre seulement 20% pour la consommation. Le graphique de Bloomberg ci-dessous illustre bien ce changement de dynamique entre la production et la consommation.

Evidemment, l’excès de production (écart entre ce qui est produit et consommé domestiquement) a été exporté, ce qui a renforcé les tensions commerciales. Washington et Bruxelles ont renforcé leurs tarifs douaniers sur les véhicules importés de Chine, mais d’autres pays (y compris asiatiques) ne veulent pas n’ont plus se retrouver à devoir absorber l’excès de production de la Chine pour des raisons évidentes (hausse de la dette et/ou du taux de chômage).

Dans ce contexte, Pékin n’a plus qu’un seul levier pour soutenir sa croissance : la demande (consommation). Pour cela, le Parti communiste chinois devra changer de logiciel en diminuant les transferts directs et indirects des ménages vers les industriels. Les idées sont multiples, comme des chèques de relance aux ménages ou des droits sociaux renforcés des travailleurs.

Un soutien aux ménages chinois permettrait non seulement de booster l’économie, mais également de diminuer les tensions commerciales étant donné que la balance commerciale chinoise devrait diminuer.

Le marché boursier chinois semble être dans l’attente de mesures de soutien à la demande. Il ne serait pas surprenant de voir le marché entrer dans une phase de « bull market » une fois que Pékin annoncera des politiques de stimulation de la demande (ou bien si les ventes au détail et/ou les importations accélèrent d’ici là).

🎖️ La crème de la crème

- Les régions françaises sous la moyenne de l'Union Européenne, [Post Twitter]

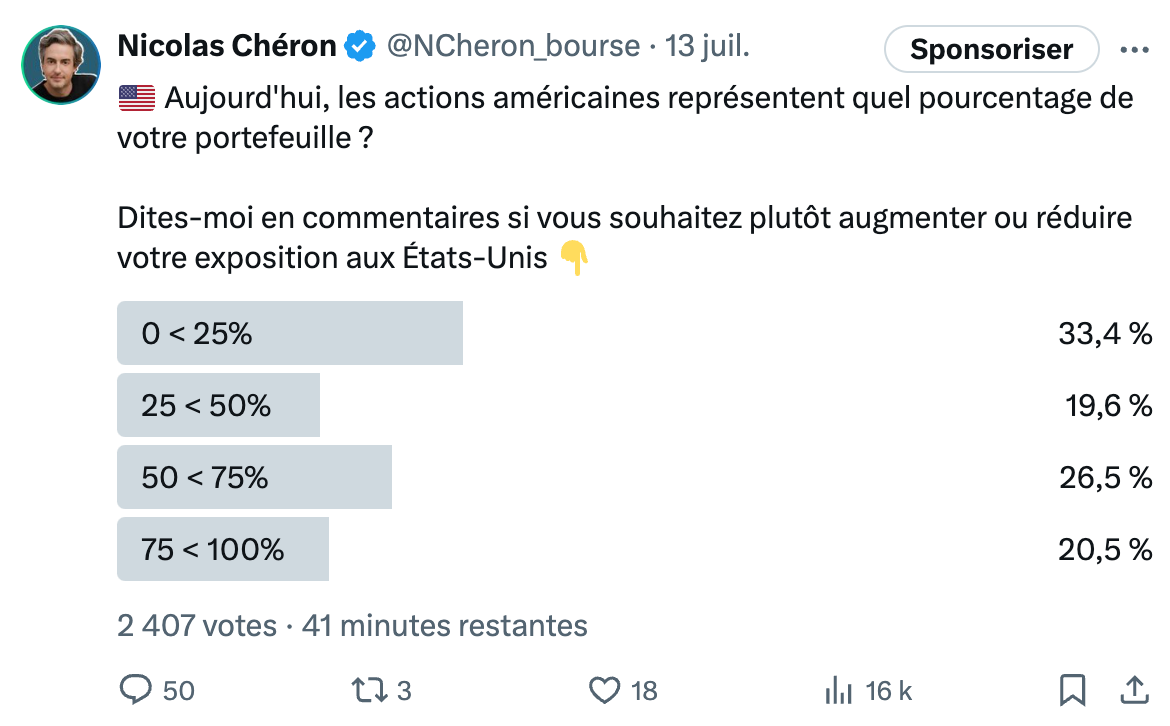

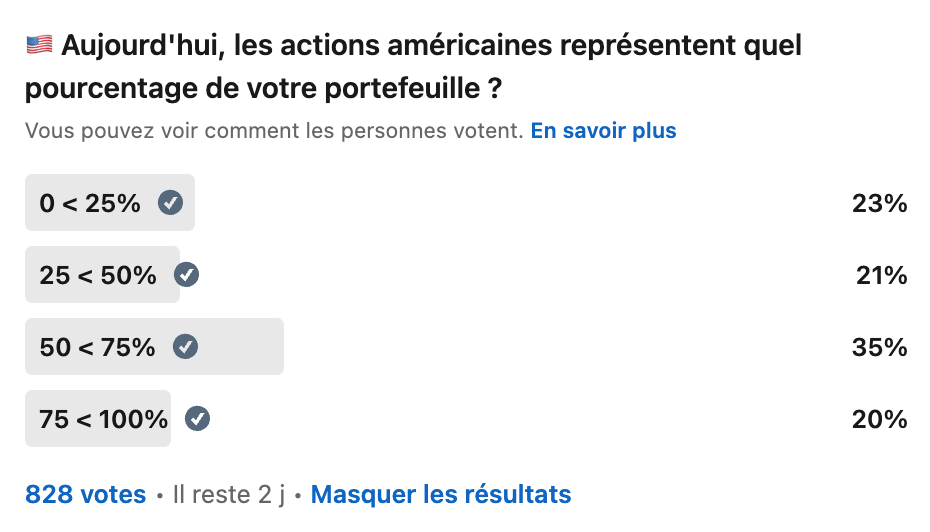

📊 Le sondage de la semaine : Quelle part d'actions américaines dans votre portefeuille ?

Chaque semaine, sur mes réseaux je te propose de participer à des sondages.

Voici les résultats de celui de la semaine dernière.

N'hésite pas à participer au sondage de la semaine prochaine et à le partager autour de toi pour avoir l'échantillon le plus large possible.

Résultats du sondage sur Twitter puis sur LinkedIn.

Sur LinkedIn, vous êtes très exposés aux actions américaines avec 55% des personnes qui ont plus de 50% d'actions américaines.

Sur Twitter vous l'êtes bien moins avec "seulement" un peu plus de 47% à avoir plus de 50% de votre portefeuille en actions américaines.

Ces résultats ne me choquent pas particulièrement car les États-Unis disposent des plus grandes sociétés du monde et sont au sommet de l'innovation dans de nombreux sujets. Il n'y a donc rien de choquant d'y être fortement exposé. En revanche, je trouve qu'avoir moins de 25% de sociétés américaines est un peu léger.

Tu souhaites partager cette newsletter à un ami pour qu'il devienne un investisseur averti ?

Il peut rejoindre notre communauté de 34 910 investisseurs en cliquant sur le lien juste ici.

✍️ Collaborations commerciales

⏩ Ouvre un compte chez Trade Republic.

Tu souhaites trader via les graphiques avec des outils professionnels ?

⏩ Jette un œil sur les offres de ProRealTime.

Tu souhaites optimiser tes performances boursières avec des outils et des conseils de professionnels ?

⏩ Investis sereinement grâce à Zonebourse.

Tu souhaites progresser en stock picking et accéder aux retours de réunions d'analystes ?

⏩ Abonne toi au club MasterBourse.

Tu souhaites un bilan patrimonial complet et gratuit avec un professionnel ?

⏩ Réserve un rendez-vous chez Auguste Patrimoine.

Communication à caractère promotionnel

Tu souhaites utiliser et découvrir les produits de bourse que je traite ?

⏩ Je t'invite à découvrir les produits Citi.

Produits à effet de levier présentant un risque de perte en capital en cours de vie et à l’échéance

Nicolas Chéron

Analyste et vulgarisateur boursier

Citi rémunère financièrement Nicolas Cheron pour la mention publicitaire de ses produits, toutefois Citi ne participe à aucun moment à la sélection d’un produit spécifique.

Produits à effet de levier présentant un risque de perte en capital en cours de vie et à l’échéance

Les produits CitiFirst sont des produits complexes qui peuvent être difficiles à comprendre. Ils s’adressent uniquement à des investisseurs avertis, professionnels ou non professionnels, disposant de connaissances suffisantes des spécificités de ces produits.

Les facteurs de risques sont notamment :

- Risque de perte du capital : Les produits CitiFirst peuvent perdre tout ou partie de leur valeur notamment en raison d'une perte de valeur temps des Warrants, de désactivation des Turbos ou de franchissement de la Borne Basse des Certificats Bonus Cappés.

- Risque lié à l’effet de levier : En raison de leur effet de levier à la hausse comme à la baisse, ce qui peut être favorable ou défavorable à l’investisseur, les produits CitiFirst peuvent connaître de grandes variations, voire perdre tout ou partie de leur valeur.

- Risque de marché : Les produits CitiFirst peuvent connaître à tout moment d’importantes fluctuations de cours, pouvant aboutir à la perte totale ou partielle du montant investi.

- Risque de crédit : L’insolvabilité de l’émetteur peut entraîner la perte totale ou partielle du montant investi.

- Risque de désactivation : La désactivation engendre un risque de perte totale et définitive du capital investi. Sur les Turbos Infinis et Infinis BEST l’ajustement du prix d'exercice et de la barrière désactivante accroit le risque de perte partielle ou totale en capital.

- Risque de liquidité : L’absence totale ou partielle de liquidité peut entrainer une perte totale ou partielle en capital.

- Risque lié au sous-jacent : Lors de la reconduction du contrat Future Brent, l’ajustement de la barrière de désactivation s’accompagne d’un changement de sous-jacent vers le contrat d’échéance suivante. Les Turbos sur actions US, devises et matières premières ont des horaires/jours de désactivation spécifiques figurant sur le site fr.citifirst.com. Sur une période de plusieurs jours, la performance de l'indice à levier des Leverage & Short peut être inférieure à la performance des composants de l’indice multipliée par le levier, ce qui peut ne pas être adapté à un investissement à long terme.

Les investisseurs sont invités à prendre connaissance des facteurs de risques énoncés dans les prospectus de base, disponibles gratuitement sur la page fr.citifirst.com/FR/Documentation-legale/Base-prospectus et dans les conditions définitives (« Final Terms ») disponibles gratuitement sur le site fr.citifirst.com dans la rubrique « Documents » de chaque fiche produit, afin d’établir si le produit correspond à leurs besoins et à leurs moyens. Le Prospectus de Base Warrants et le Prospectus de Base Certificats de Citigroup Global Markets Europe AG ont été visés par la BaFin (régulateur financier allemand) le 16 novembre 2022 et ont fait l'objet d'un certificat d'approbation par la BaFin à destination de l'AMF, ce qui ne doit pas être considéré comme un avis favorable.

Document communiqué à l’AMF conformément à l’article 212-28 de son Règlement Général.

C’est la partie “Soyons des adultes”. Avertissements sur les risques.

Les partenaires cités sont des collaborations commerciales.

Les informations, graphiques, chiffres, opinions ou commentaires mis à disposition par Nicolas Chéron s’adressent à des investisseurs disposant des connaissances et expériences nécessaires pour comprendre et apprécier les informations développées. Ces informations sont données à titre informatif et ne représentent en aucun cas une obligation d’investissement ni une offre ou sollicitation d’acquérir ou de vendre des produits ou services financiers.

L’investisseur est seul responsable de l’utilisation de l’information fournie, sans recours contre Nicolas Chéron, qui n’est pas responsable en cas d’erreur, d’omission, d’investissement inopportun ou d’évolution du marché défavorable aux opérations réalisées.

Le placement en bourse est risqué. Vous pouvez subir des pertes. Les performances passées ne préjugent pas des performances futures, elles ne sont pas constantes dans le temps et ne constituent en aucun cas une garantie future de performance ou de capital. Les références à des classements et récompenses passés ne préjugent pas des classements ou des récompenses à venir.

Les contenus de ces e-mails ne sont pas des conseils juridiques, fiscaux ou en investissement. Les informations dispensées sont de nature éducative et générale et ne sont pas des conseils en investissement, au sens des articles L. 321-1 et D. 321-1 du Code Monétaire et Financier.