🏆 Les Super Investisseurs de Warren Buffett

Et le Replay de l'Atelier Stock Picking...

Lettre n°67 — Mercredi 22 Janvier

Cher Lecteur, Chère Lectrice,

Je suis heureux de te retrouver pour une nouvelle édition de ma Newsletter pour te parler de l'investisseur le plus connu du monde : Warren Buffett.

Youssef Harrabi, co-fondateur de MasterBourse t'a préparé le résumé de l'un de ses speech les plus remarquables qui explique comment les meilleurs investisseurs surperforment le marché.

Tu retrouveras ensuite le Replay de l'Atelier de dimanche dernier sur le Stock Picking. Merci aux 954 personnes présentes en live.

Place ensuite à mon point de marché de la semaine, la présentation d'un livre que j'ai préfacé et le sondage de la semaine.

Tu retrouveras enfin un tour du monde macroéconomique proposé par Valentin Aufrand.

🎯 Suivre les Super Investisseurs de Warren Buffett

🎙️ Replay de notre Atelier Stock-Picking

📺 Point de marché - Épisode 43

✍️ Une préface pour trader

🔍 Tour du monde macroéconomique

📊 CAC40 ou S&P500 pour 2025 ?

😂 Le meme à faire tourner

🎯 Suivre les Super Investisseurs de Warren Buffett

par Youssef Harrabi co-fondateur de MasterBourse

En 1984, Warren Buffett a publié un essai à forte valeur ajoutée.

Et nous avons décidé de vous en faire un résumé.

Buffett avait donné un speech historique à l’Université de Columbia au mois de mai de cette même année. Le speech avait été tellement puissant qu’il décida d’en faire un essai, pour donner à un maximum d’investisseurs particuliers à travers les temps, les armes pour réussir en bourse.

Les Super investisseurs de Graham & Doddsville

Warren Buffett commence son essai par la question suivante :

« La méthode prônée par Graham & Dodd, basée sur la recherche de valeurs boursières avec une marge de sécurité significative par rapport à leur prix est-elle dépassée de nos jours ? »

Aujourd’hui, comme en 1984, beaucoup affirment que cette stratégie est devenue désuète. Beaucoup ne la comprennent pas d’ailleurs. Pour ces sceptiques, une stratégie "Value" se résume à acheter des actions au rabais et donc souvent de piètre qualité.

C’est une règle d’or que chaque investisseur devrait respecter et qui s'applique quelle que soit la nature de la cible :

Acheter des entreprises dont la valeur réelle dépasse significativement le prix proposé par le marché.

Cela ne veut pas dire qu’on doit se cantonner dans des entreprises à bas prix dans l’absolu, mais plutôt à bas prix par rapport à leurs qualités intrinsèques.

Buffett souligne ensuite dans son essai que beaucoup des sceptiques face à cette règle prônent que le marché est efficient en tout temps. Pour eux, les cours de bourse présentent à la perfection la réalité économique à chaque instant.

Pourtant, il fait remarquer une incohérence :

Si le marché est en tout temps efficient comme le prétendent ces théoriciens, comment expliquer qu’un large groupe d’investisseurs parvient à battre le marché de manière fréquente et régulière ?

À cette question, les plus dogmatiques estiment que ces phénomènes ne sont que le fruit du hasard. C’est donc la chance qui expliquerait, selon eux, ces surperformances par rapport à un marché en tout temps efficient.

Warren Buffett essaye de nous prouver qu’on ne peut attribuer cette réussite au hasard.

🪙 Pile ou Face ?

Il nous invite à imaginer un concours de pile ou face à l’échelle nationale américaine.

Chaque américain dispose d’une pièce d’un dollar et est invité à jouer simultanément avec l’ensemble de ses compatriotes.

225 millions d’américains se mettent donc à jouer à pile ou face au même moment. Si notre annonce est confirmée par notre pièce, on gagne un dollar de la part de celui qui a donné une annonce erronée.

Les chances de succès et d’échec étant de 50/50, on aura donc 50% de perdants qui donneront 1 dollar à 50% de gagnants.

Après ce premier lancer, on aura donc 112,5 millions de gagnants et 112,5 millions de perdants.

En continuant ensuite le même jeu pour ces 112,5 millions de gagnants, cette population de chanceux va petit à petit diminuer. Au bout de 10 lancers successifs, nous aurons 220 000 individus qui auront raflé toutes les mises. En ramassant à chaque fois tous les gains cumulés par les autres individus, ces 220 000 chanceux auront gagné un peu plus de 1000 dollars chacun.

La nature humaine étant ce qu’elle est, ces 220 000 chanceux vont commencer à «prendre confiance».

Peut-être que ce n’est pas du hasard ?

Mais oui ! C’est ma technique de lancer qui me permet de gagner, c’est sûr !

En continuant ce même jeu avec 10 lancers supplémentaires, nous obtiendrons 215 individus qui auront gagné 20 lancers successifs ! Et chacun d’entre eux aura gagné plus d’1 million de dollars.

Ils donneront des interviews sur leur technique « sans faille » de lancer de pièce. Ils nargueront tous les professeurs qui prétendent que ce n’est que le fruit du hasard : si c’est le fruit du hasard, pourquoi y a-t-il 215 individus parmi nous ?? Et beaucoup achèteront leurs livres et paieront pour aller à leurs séminaires où ils expliquent leurs techniques…

🙉 Des Orangs-outans millionnaires !

Mais au bout d’un moment, un professeur aussi brillant que grossier finira par souligner l’évidence : au vu de la nature du jeu et de la taille de la population qui était dans la partie, même si des Orangs-outans y avaient participé, nous aurions obtenu le même résultat : 215 Orangs-outans millionnaires !

Mais si :

- ces 225 millions d’Orangs-outans sont égalitairement répartis sur tout le territoire américain et;

- que 215 Orangs-outans gagnent les 20 lancers successifs et;

- Que 40 de ces Orangs-outans proviennent d’un même petit Zoo dans la banlieue d’Omaha dans le Nebraska, une telle concertation est une bizarrerie qui devrait intriguer n’importe quel scientifique dans le monde !!!

Une telle concentration d’Orangs-outans gagnants ne peut être le fruit du hasard.

- Un scientifique se demandera si c’est lié à leur habitat ?

- Ou peut-être est-ce lié à la main qui les a nourris ?

- Ou peut-être est-ce l’eau qu’ils ont bue...

- Et en bourse c’est bien de cela qu’il s’agit.

Buffett souligne l’évidence :

Une forte concentration d'investisseurs qui ont suivi les préceptes de Graham & Dodd ont réussi à battre largement le marché sur de très nombreuses années.

👤 L'exception des disciples de Ben Graham

Dans ce groupe d'investisseurs prospères que Buffett présente dans son essai, un patriarche intellectuel se démarque : Ben Graham.

Cependant, les disciples qui ont quitté le foyer de ce patriarche ont interprété et appliqué les principes de Graham de façons très variées.

Ils ont voyagé en divers lieux, acheté et vendu une multitude d'actions et d'entreprises différentes. Bien que Graham ait formulé une théorie pour les guider, chaque disciple a emprunté sa propre voie pour la mettre en pratique.

Ils exploitent ces différences sans se soucier du moment opportun pour acheter les actions, que ce soit un lundi ou un jeudi, en janvier ou en juillet. Ces détails n'éveillent aucun intérêt chez eux. En réalité, ces investisseurs se focalisent simplement sur deux variables essentielles : le prix et la valeur.

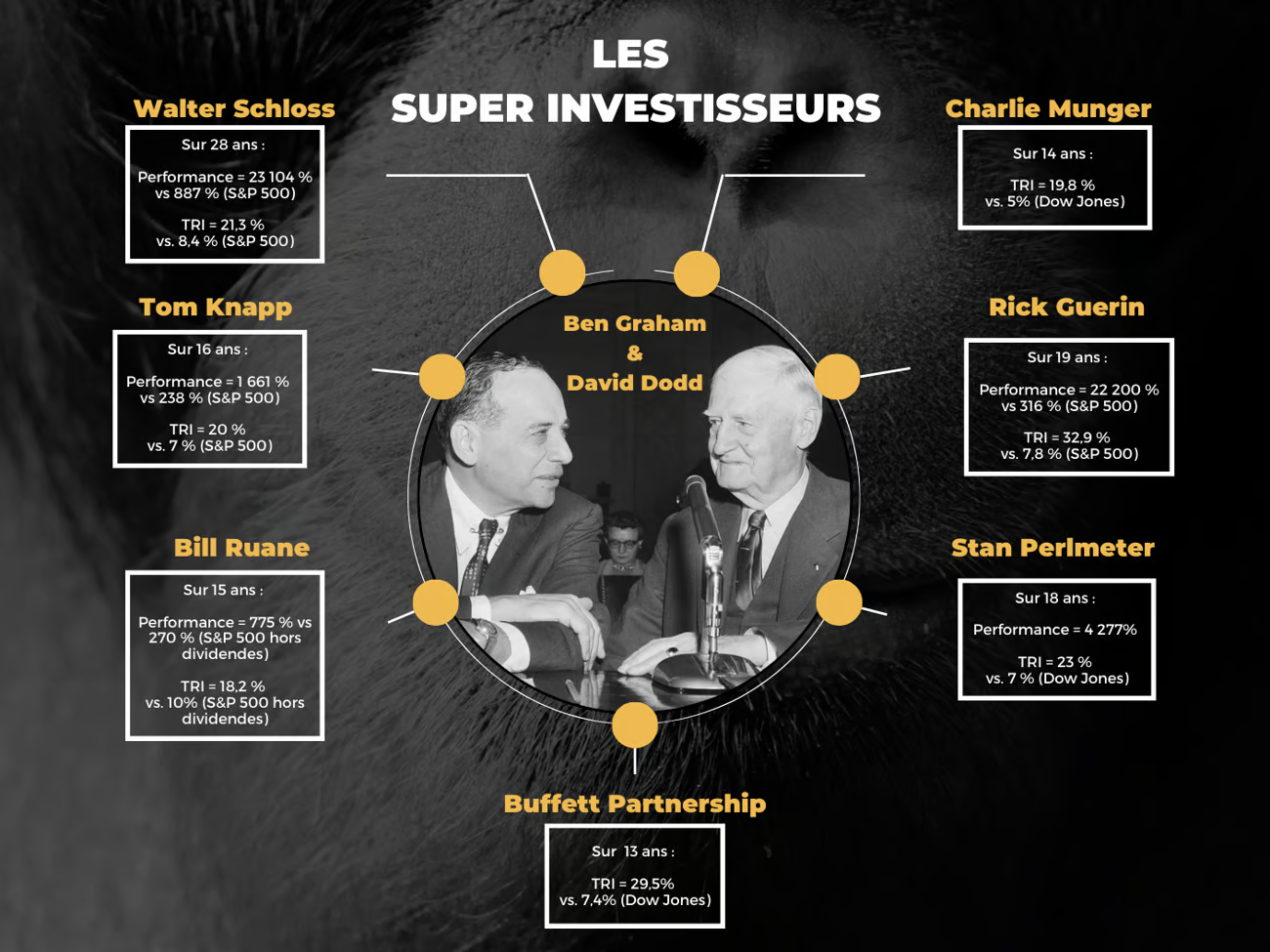

Dans son essai, Warren Buffett présente 7 « Super investisseurs » de Graham & Doddsville et 2 fonds d’investissements, on se concentrera sur les investisseurs dans ce résumé.

Il précise qu'il connaissait très bien ces investisseurs avant même qu’ils enregistrent leurs extraordinaires performances. Il connaissait leur intellect, leur caractère et leur tempérament. Il souligne que ces investisseurs ont, malgré leurs performances extraordinaires, pris beaucoup moins de risques que la moyenne, même dans les années où le marché était en baisse structurelle.

Buffett note ensuite que ces investisseurs diffèrent grandement en style.

- Certains détiennent des portefeuilles avec des dizaines d'actions, d'autres se concentrent sur une poignée.

- Certains se sont spécialisés dans les large caps, d’autres exploitent des entreprises de taille plus réduites.

- Certains ciblent des multinationales, d’autres des entreprises plus régionales…

Et tous exploitent la différence entre le prix du marché de l'entreprise et sa valeur intrinsèque.

Pour Buffett, le marché est souvent inefficace et ces investisseurs ont réussi à exploiter ses écarts (entre le prix et la valeur). Le prix d'une action, dit-il, peut être influencé par un "troupeau" à Wall Street, avec des prix fixés à la marge par la personne la plus émotionnelle, la plus cupide ou la plus déprimée.

Pour Buffett, les prix du marché sont parfois absurdes et ne reflètent pas nécessairement la valeur rationnelle d'une entreprise.

Voici une illustration qui présente la performance de ces 7 « Super investisseurs » par rapport à la performance de S&P 500 dividendes inclus. Le TRI est le taux de rendement annualisé.

Si on avait investi ces mêmes 10 000 $ sur le S&P 500, on aurait obtenu près de 89 000 $ sur la même période.

Surperformer le marché sur une très longue période avec l'effet des intérêts composés change tout.

Pour clore cet article, nous vous proposons la traduction de la conclusion rédigée par Warren Buffett lui-même. Nous serions incapables d’en faire une meilleure.

« En conclusion, certains d’entre vous pourraient s'interroger sur les raisons qui me poussent à rédiger cet article.

Convertir de plus en plus de personnes vers la stratégie Value, aura pour effet inévitable de resserrer les écarts entre le prix de marché et la valeur réelle des actions. Cela aurait pour conséquence de réduire notre champ d’opportunités en tant que chasseurs de ce type d’écart.

Je suis pourtant intimement convaincu que cela ne changera absolument rien. Ce principe n'est pas nouveau. Il est connu depuis de très nombreuses décennies, depuis que Ben Graham & David Dodd ont jeté les bases de cette approche dans leur ouvrage phare.

Pourtant, au fil des 35 années durant lesquelles j'ai appliqué l'investissement axé sur la valeur, je n'ai discerné aucune tendance significative en faveur de cette méthode.

Il semblerait qu'une certaine propension humaine préfère complexifier ce qui est en réalité très simple. Le monde universitaire, en particulier, s'est progressivement éloigné de l'enseignement de l'investissement basé sur la valeur au cours des 30 dernières années. Et il est probable que cette tendance se maintienne à l'avenir.

Les navires continueront à faire le tour des mers du globe, tandis que la société des "platistes", convaincus que la Terre est plate, persistera dans ses croyances.

De même, de larges divergences persisteront entre le prix et la valeur dans le marché.

Cependant, ceux qui choisiront d'approfondir la lecture des travaux de Graham et Dodd, véritables piliers de l'investissement en valeur, continueront à s'épanouir et à prospérer. »

🎙️ Replay de notre Atelier Stock-Picking

Dimanche dernier, Youssef et moi avons animé un Atelier inédit en live sur le Stock Picking.

Et ce fut un succès avec...

- + 3h15 de direct

- + 954 personnes en direct

- + 90% des questions répondues

J'ai reçu uniquement de très bons retours des personnes présentes, en témoignent les chiffres du Webinaire avec...

- + 2h de visionnage en moyenne (c'est juste énorme sur 950 personnes)

- + 30% sont restés pendant 100% du Webinaire (alors qu'il a duré +3 heures)

Le tout dans un esprit aussi bienveillant.

Pour rappel, nous avons parlé de...

- Comment sélectionner les bonnes entreprises ?

- Comment optimiser les timing d'achats ?

- Comment constituer un portefeuille résilient ?

Nous avons aussi présenté des actions intéressantes pour l'année 2025.

Pour revoir cet Atelier, il suffit de s'inscrire sur la page ci-dessous 👇

Profitez-en avant qu'il ne soit plus disponible.

Bonne séance de visionnage,

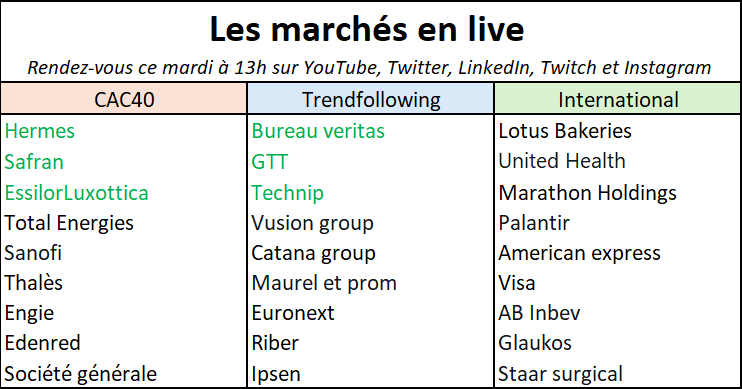

📺 Point de marché

📊 + 30 actions analysées

🏆 1ère émission de l'année

💎 Des pépites trendfollowing

🇺🇸 Le marché se prépare à l'arrivée de Trump

✍️ Une préface pour trader

J'ai eu le plaisir de préfacer le livre de Tony Sirolli "César aurait été un excellent trader : Quand la sagesse stoïcienne rencontre les marchés modernes".

🧠 Dans ce livre, vous découvrirez comment maîtriser vos émotions dans votre trading grâce à la philosophie stoïcienne.

Que vous soyez un investisseur débutant ou expérimenté, ce livre vous aidera à progresser en bourse grâce à une approche pragmatique et des stratégies simples mais puissantes.

Vous pouvez le commander en version physique ou ebook via le lien ci-dessous 👇

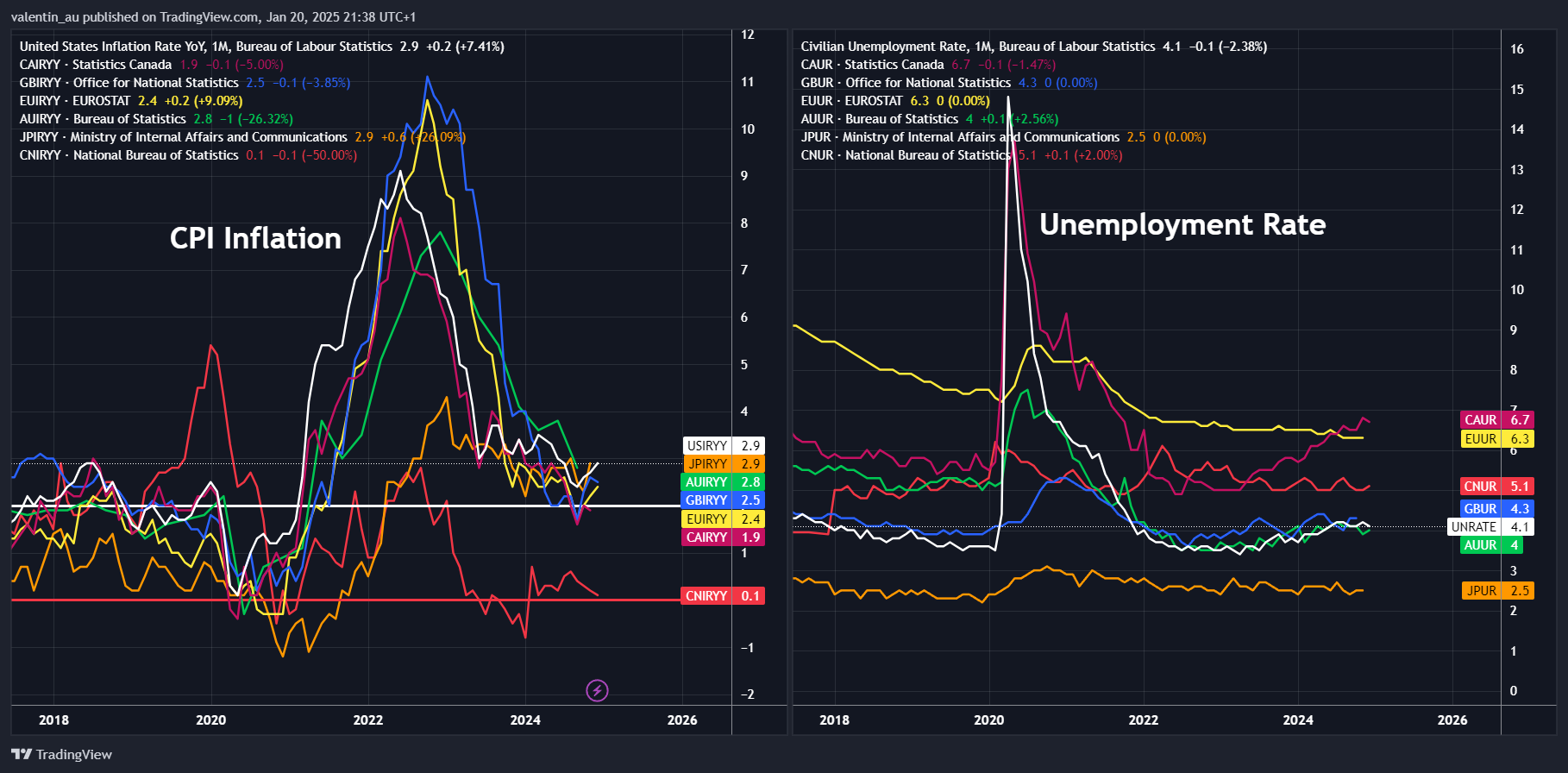

🔍 Tour d’horizon des taux de chômage et d’inflation dans les principales économies

par Valentin Aufrand

Tour d’horizon des taux de chômage et d’inflation dans les principales économies

L’année dernière, mes analyses se sont principalement concentrées sur l’économie américaine, qui je crois, demeure le moteur des marchés mondiaux, et dans une moindre mesure sur les économies européenne et chinoise. J’ai donc décidé de ce début d’année et du changement d’administration aux États-Unis, pour faire un point sur la situation dans les principales économies.

💸 Inflation : retour proche de 2%

Les taux d’inflation ont continué à ralentir en 2024, revenant proches mais supérieurs à 2 % dans les économies développées après le pic inflationniste de 2022. Si un léger rebond de l’inflation est observé ces derniers mois, il n’est en rien alarmant. Le scénario central pour 2025 reste une poursuite de la désinflation, soutenue par :

- L’amélioration des chaînes d’approvisionnement (friendshoring/reshoring), réduisant les coûts logistiques et augmentant les capacités de production à l’échelle mondiale.

- La décélération des facteurs retardataires comme les loyers, notamment aux États-Unis, où les indices avancés de logement montrent des signes de ralentissement marqué.

En revanche, la Chine fait face à des dynamiques opposées. Les autorités peinent à sortir l’économie de la déflation en ne mettant pas en place des mesures de relance massives de la consommation. Ces interventions sont pourtant essentielles, alors que l'économie chinoise est marquée par des surcapacités de production historiques, comme en témoigne le surplus commercial manufacturier gigantesque d'environ 2 000 milliards de dollars.

🛠️ Marché de l’emploi : un atterrissage en douceur

Les banques centrales semblent avoir réussi l’équilibre délicat d’un atterrissage en douceur. Malgré la remontée des taux, le chômage n’a pas explosé. Dans les grandes économies développées, les taux de chômage restent proches de leurs récents plus bas lorsqu’ils ont augmenté.

Un cas différent est le Canada, où le chômage est passé de 5 % à près de 7 % en deux ans. Cependant, cette hausse est attribuable à une forte augmentation de la population active, car le nombre d’emplois continue à croitre de façon importante. Ce contexte reflète une dynamique sous-jacente saine du marché du travail, soutenue par une croissance démographique et une demande robuste en main-d’œuvre.

🎯 Perspectives 2025

Le changement d’administration américaine introduit des incertitudes, mais les marges de manœuvre politiques resteront limitées par la dépendance au marché. Donald Trump a plusieurs fois démontré son attention à la tendance du S&P 500 lors de son premier mandat et en campagne, et devrait donc éviter des politiques risquant de faire bondir l’inflation ou le chômage.

Le scénario le plus probable pour 2025 est une poursuite de la désinflation vers 2 % et une stabilisation des taux de chômage à des niveaux bas. Cependant, une coordination des politiques d’austérité budgétaire en Europe et aux États-Unis constituerait une menace importante. Une réduction simultanée des déficits pourrait exercer une pression sur la croissance mondiale, freinant la demande et risquant de réactiver des tensions déflationnistes.

Néanmoins, après plus d’une décennie de taux nuls ou négatifs, les banques centrales disposent désormais d’un levier pour intervenir en cas de ralentissement marqué. Une baisse des taux pourrait rapidement redynamiser les économies en cas de besoin, mais la prudence reste de mise. Les investisseurs doivent surveiller l’impact de la stabilisation monétaire sur les marges d’entreprise et la croissance.

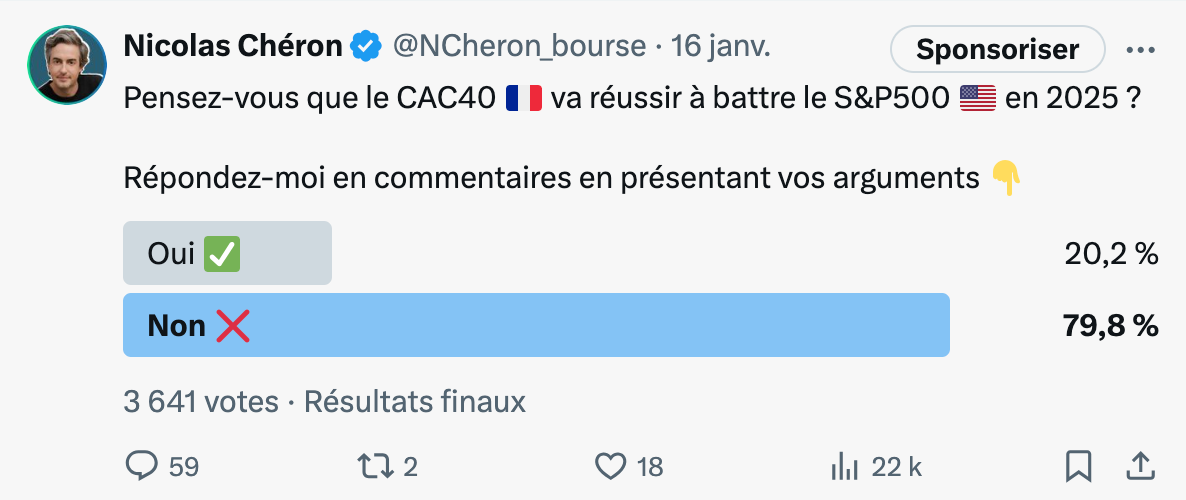

📊 Le sondage de la semaine : CAC40 ou S&P500 pour 2025 ?

Chaque semaine, sur mes réseaux je te propose de participer à des sondages.

Voici les résultats de celui de la semaine dernière.

N'hésite pas à participer au sondage de la semaine prochaine et à le partager autour de toi pour avoir l'échantillon le plus large possible.

Résultats du sondage sur Twitter puis sur Linkedin.

Que ce soit sur Twitter ou LinkedIn, vous êtes une large majorité à penser que le S&P500 va surperformer le CAC40 en 2025.

Et c'est probablement un pari gagnant sachant que les statistiques jouent en votre faveur depuis plusieurs décennies.

Pourtant, depuis le début de l'année, le CAC40 est plus performant que les actions américaines (et même le Nasdaq-100).

Et cela pourrait très bien continuer dans les mois à venir, notamment grâce à 2 potentiels catalyseurs :

- Une reprise chinoise soutenant le luxe

- Des avancées sur une résolution et/ou pause du conflit Ukrainien

Rendez-vous dans un an.

Tu souhaites partager cette newsletter à un ami pour qu'il devienne un investisseur averti ?

Il peut rejoindre notre communauté de 37 764 investisseurs en cliquant sur le lien juste ici.

- Tu as une question personnelle, particulière, tu souhaites me joindre directement, voici le formulaire.

- Vous êtes un média, une entreprise cotée, un spécialiste qui souhaite écrire dans cette lettre, n'hésitez pas à prendre contact.

✍️ Collaborations commerciales

⏩ Ouvre un compte chez Trade Republic.

Tu souhaites trader via les graphiques avec des outils professionnels ?

⏩ Jette un œil sur les offres de ProRealTime.

Tu souhaites optimiser tes performances boursières avec des outils et des conseils de professionnels ?

⏩ Investis sereinement grâce à Zonebourse.

Tu souhaites acheter de l'Or physique et des métaux précieux chez un leader mondial ?

⏩ Découvre les pièces et lingots de la société suisse GOLD AVENUE.

Tu souhaites progresser en stock picking et accéder aux retours de réunions d'analystes ?

⏩ Abonne toi au club MasterBourse.

Tu souhaites un bilan patrimonial complet et gratuit avec un professionnel ?

⏩ Réserve un rendez-vous chez Auguste Patrimoine.

Tu souhaites être accompagné et conseillé par des professionnels de l'immobilier ?

⏩ Prends un rendez-vous avec l'Union Foncière de France.

Nicolas Chéron

Analyste et vulgarisateur boursier

C’est la partie “Soyons des adultes”. Avertissements sur les risques.

Les partenaires cités sont des collaborations commerciales.

Les informations, graphiques, chiffres, opinions ou commentaires mis à disposition par Nicolas Chéron s’adressent à des investisseurs disposant des connaissances et expériences nécessaires pour comprendre et apprécier les informations développées. Ces informations sont données à titre informatif et ne représentent en aucun cas une obligation d’investissement ni une offre ou sollicitation d’acquérir ou de vendre des produits ou services financiers.

L’investisseur est seul responsable de l’utilisation de l’information fournie, sans recours contre Nicolas Chéron, qui n’est pas responsable en cas d’erreur, d’omission, d’investissement inopportun ou d’évolution du marché défavorable aux opérations réalisées.

Le placement en bourse est risqué. Vous pouvez subir des pertes. Les performances passées ne préjugent pas des performances futures, elles ne sont pas constantes dans le temps et ne constituent en aucun cas une garantie future de performance ou de capital. Les références à des classements et récompenses passés ne préjugent pas des classements ou des récompenses à venir.

Les contenus de ces e-mails ne sont pas des conseils juridiques, fiscaux ou en investissement. Les informations dispensées sont de nature éducative et générale et ne sont pas des conseils en investissement, au sens des articles L. 321-1 et D. 321-1 du Code Monétaire et Financier.