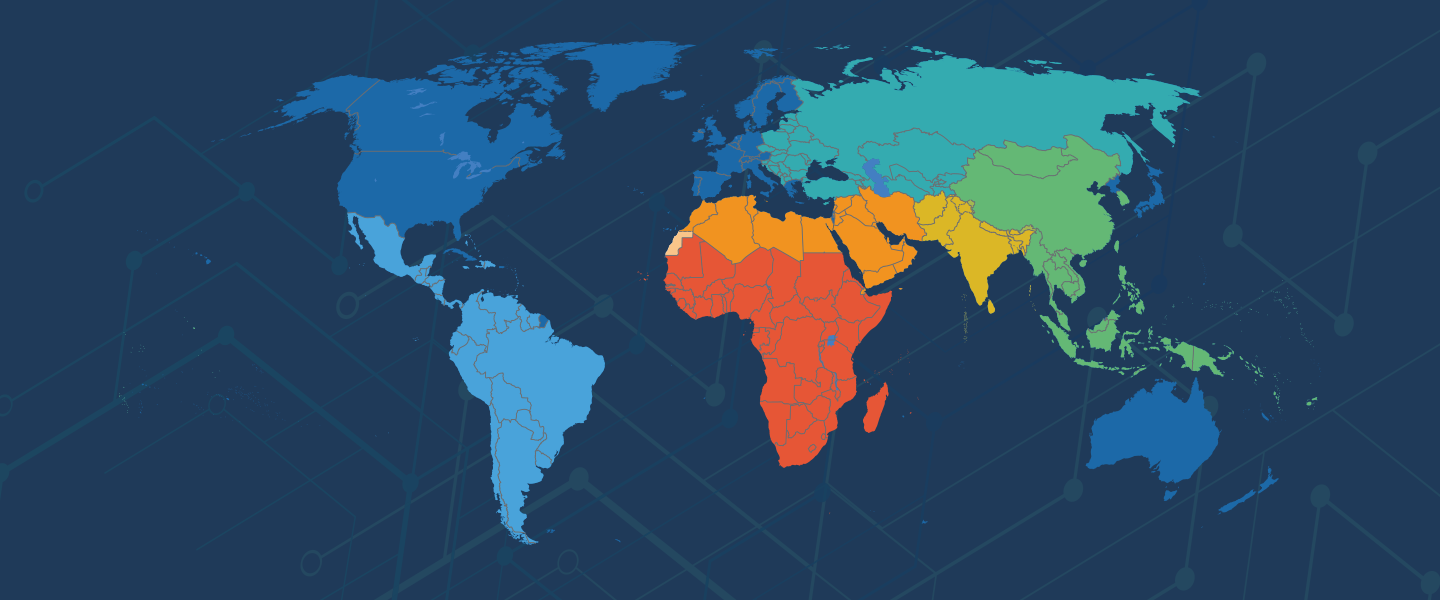

🎯 Où investir en 2025 ?

Tour du monde des marchés

Lettre n°68 — Mercredi 5 Février

Cher Lecteur, Chère Lectrice,

Je suis heureux de te retrouver pour une nouvelle édition de ma Newsletter pour un décryptage complet des marchés mondiaux.

Cette semaine, Sébastien Korchia, Directeur des investissements chez Cogefi Gestion, te livre son analyse des tendances clés de 2025.

Place ensuite à mon point de marché de la semaine et au traditionnel sondage.

De mon côté, je vous passe le bonjour des Pyrénées.

📗 Un livre pour débuter en Bourse.

🎯 2025 : Comment investir sous l'ère Trump ?

📺 Point de marché - Épisode 44.

📊 La révolution Deepseek ?

😂 Le meme à faire tourner

📗 Matthieu Louvet sort son livre

J’ai eu le plaisir d’être invité plusieurs fois sur la chaîne YouTube de Matthieu Louvet, et une chose est sûre : la qualité est toujours au rendez-vous.

👉 Il vient de publier son premier livre, "Tout le monde peut réussir en Bourse".

C'est un guide complet avec 21 principes à appliquer et 21 ressources à télécharger : parfait pour se lancer en bourse.

Vous pouvez le retrouver chez votre libraire ou le commander directement en ligne en cliquant juste ici.

👏 Bravo à Matthieu pour ce bel ouvrage.

🎯 2025 : Comment investir sous l'ère Trump ?

par Sebastien Korchia, Directeur des investissements chez Cogefi Gestion

Si l’année 2024 peut être qualifiée d'excellent millésime pour les indices américains, cette simple observation reste insuffisante.

Il serait déjà plus intéressant de préciser que, si le S&P 500 et le Nasdaq ont progressé respectivement de 23,31 % et 24,88 %, les performances du Dow Jones et du Russell 2000 ont été bien plus modestes, avec des gains de seulement 12,88 % et 10,02 %, soit deux fois moins.

Cet écart de performance nous enseigne que toutes les valeurs américaines n’ont pas évolué de la même manière et que certaines thématiques d’investissement (grandes capitalisations contre petites, ou croissance contre value, par exemple) ainsi que certains groupes de valeurs spécifiques, comme les « 7 Magnifiques », ont connu des dynamiques différentes.

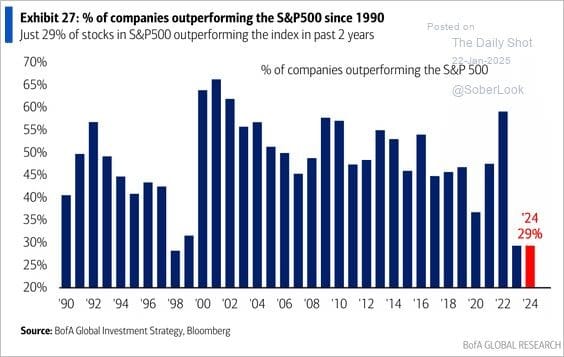

D’ailleurs, seulement 29 % des valeurs du S&P 500 ont surperformé l’indice, l’un des niveaux les plus faibles enregistrés depuis 1990.

On observe les mêmes écarts de performances en Europe, non seulement entre les grandes places boursières (DAX40 : +18,85 % vs CAC40 : -3,04 %), mais aussi entre grandes et petites valeurs, avec des écarts saisissants, amplifiés par plusieurs années de divergences :

📊 Performances des indices européens :

- 🇪🇺 Eurostoxx 50 : +7,69 % vs Eurostoxx Small 200 : +1,34 %

- 🇩🇪 DAX40 : +18,85 % vs MDAX : -5,7 %

- 🇫🇷 CAC40 : -3,04 % vs CAC Small 90 : -9,06 %

Ailleurs dans le monde, notons la belle performance des indices japonais et chinois, qui surpassent celle de l’Inde (+8,75 % seulement), alors même que cette dernière était considérée comme la place la plus prometteuse en raison de sa croissance économique.

✍️ Les défis à anticiper pour 2025

Plusieurs enseignements sont à retenir pour 2025, car ils pourraient poser des problèmes :

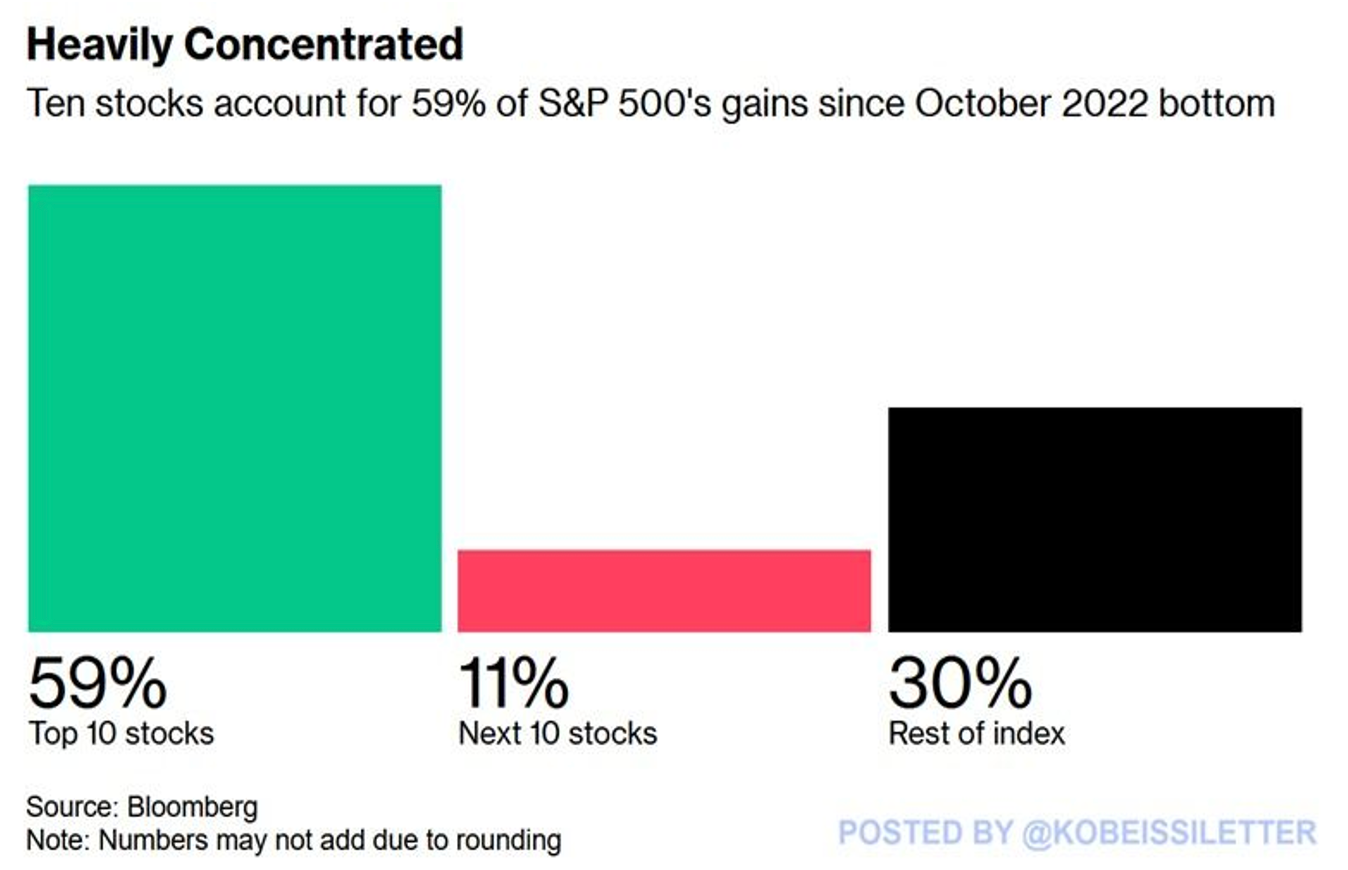

- Une hausse très concentrée sur quelques valeurs :

- Une utilisation de plus en plus forte des ETF par les investisseurs professionnels et particuliers, ce qui accentue la concentration des indices et donc des contributeurs à la hausse.

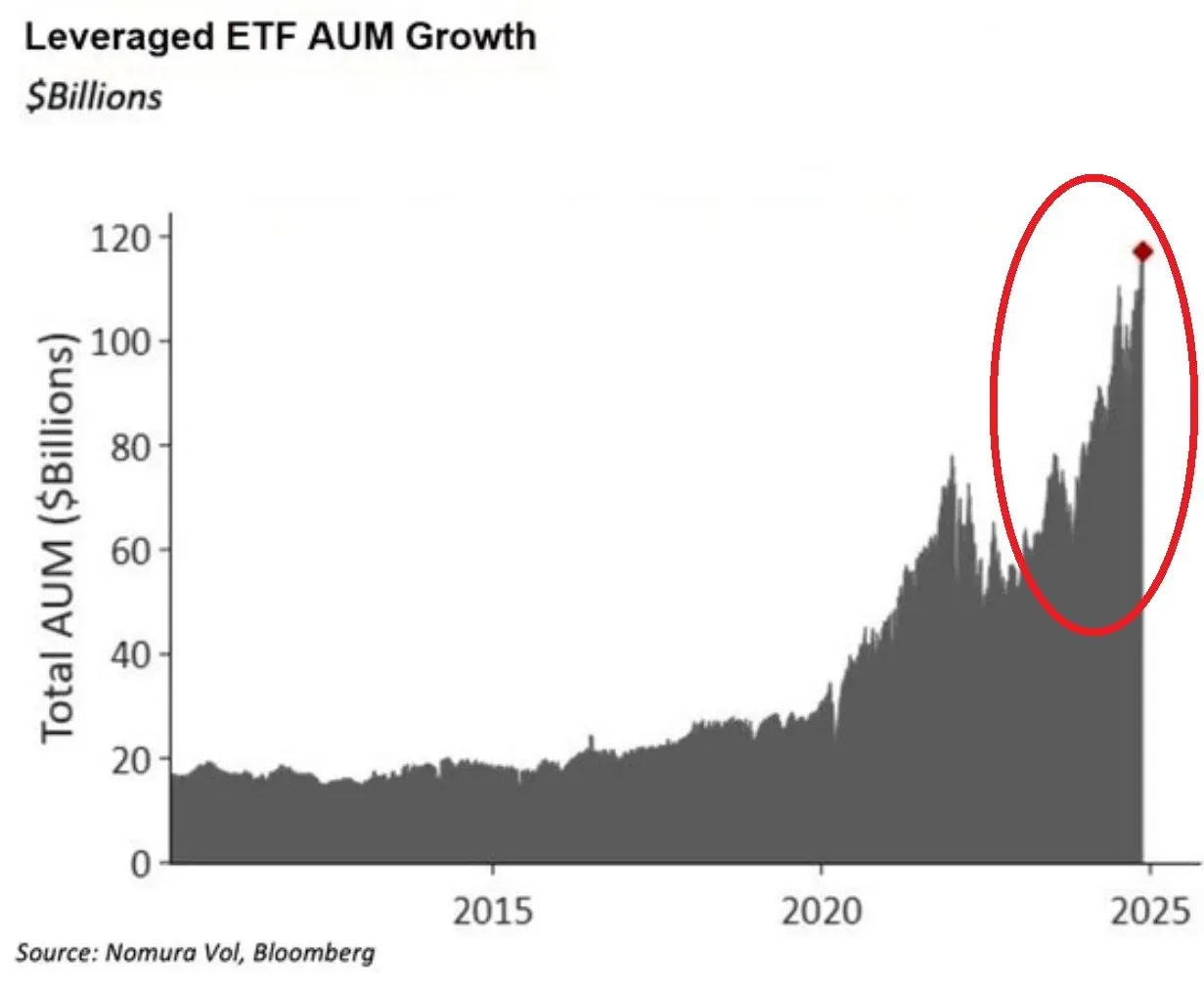

- Au sein des ETF, une augmentation croissante de l'utilisation de ceux à effet de levier, notamment sur une seule valeur (cf. NVIDIA), ce qui suramplifie les mouvements à la hausse… et forcément à la baisse du sous-jacent.

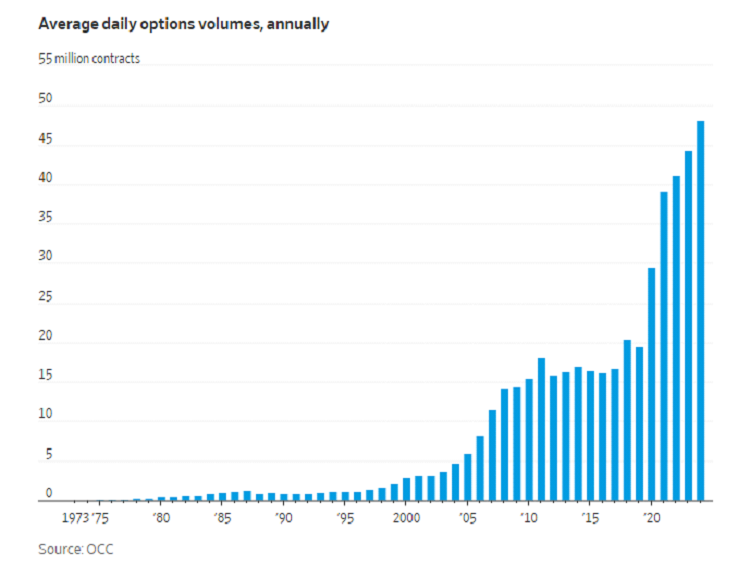

- Sur les marchés, l’utilisation massive d’options, en particulier des options dites « ODTE » (Options à Durée de Vie Éphémère), qui expirent en une seule séance. Un risque majeur en cas de retournement brutal des marchés.

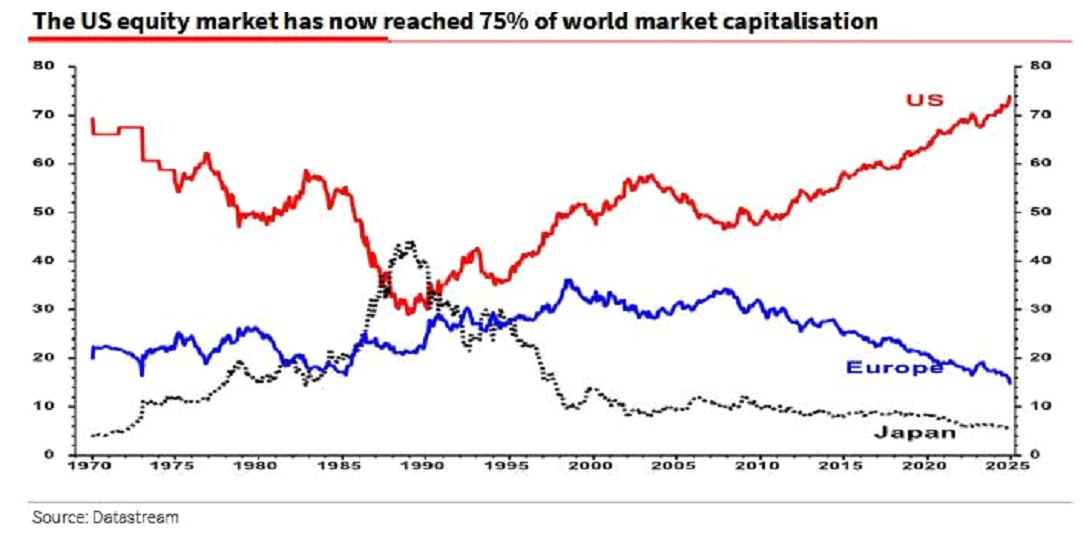

Au final, l’année 2025 a débuté avec des niveaux de concentration jamais vus des valeurs au sein des grands indices, en Europe, mais surtout aux États-Unis, avec un poids de cette zone dans l’indice mondial jamais observé. Le marché américain représente désormais 75 % de la capitalisation mondiale.

🌍 Le monde sous l'ère Trump

Voilà l’état du marché boursier au moment où Donald Trump s’est assis dans le bureau ovale.

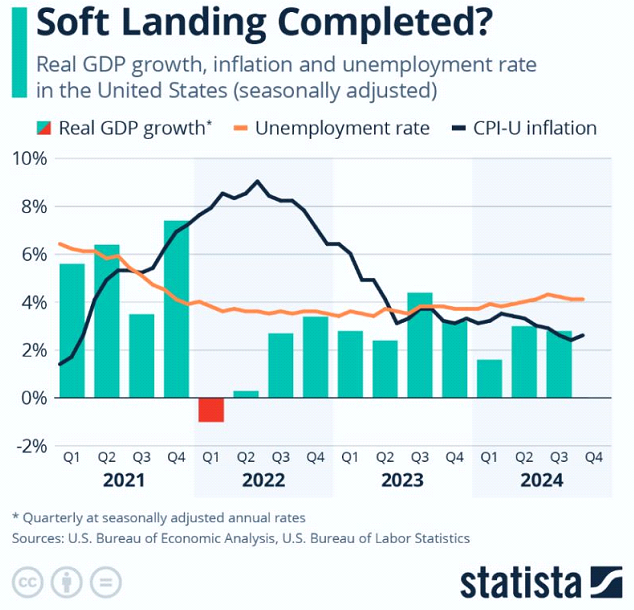

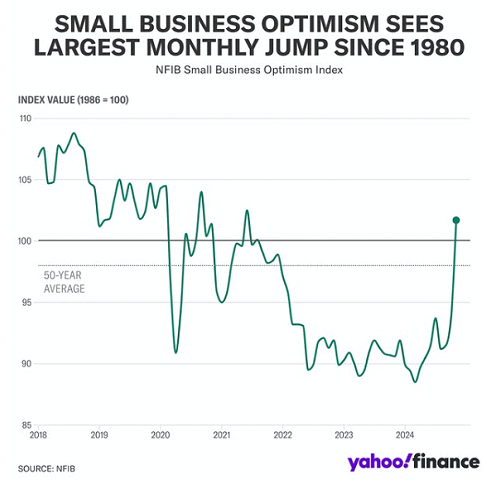

Économiquement, le président américain prend les commandes d’une économie qui non seulement a évité la récession attendue, mais est en bonne forme, ayant réalisé un atterrissage en douceur avec une croissance robuste, une inflation maîtrisée et un taux de chômage faible.

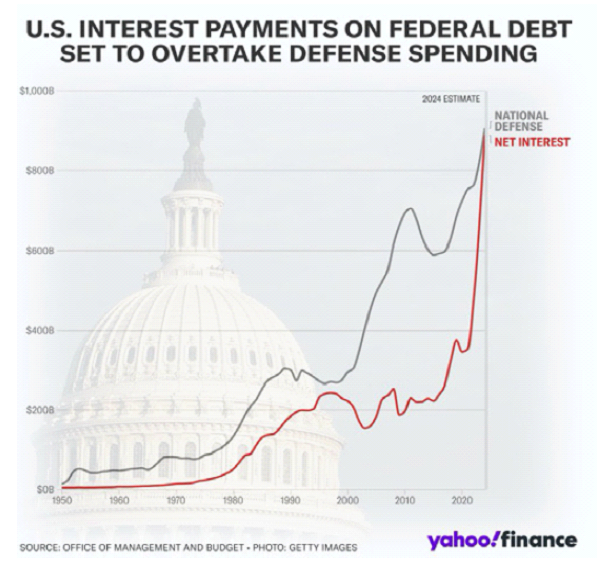

Une situation flatteuse en comparaison avec l’Europe et le reste du monde, mais qui repose sur des déficits abyssaux (2 000 milliards de dollars), alimentant une dette publique qui atteint désormais 36 000 milliards de dollars. Cette dette génère chaque jour près de 4 milliards de dollars d’intérêts, soit sur une année un montant équivalent au budget de la défense.

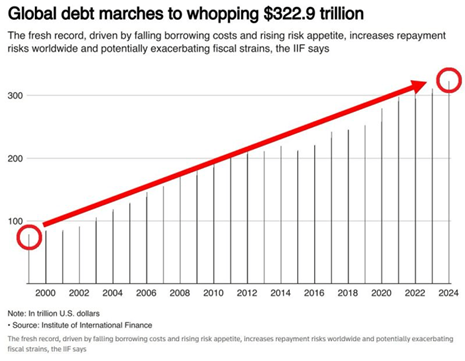

La dette, un problème majeur pour les États-Unis mais aussi pour l’économie mondiale, devient plus lourde avec la remontée des taux, augmentant son coût et créant un cercle vicieux qui alimente encore davantage le stock de dettes. Ce phénomène renforce une prime de risque, autrement appelée « prime de terme ».

🇺🇸 Les États-Unis, locomotive économique

Difficile de déporter notre regard ailleurs qu’aux États-Unis pour essayer d’anticiper l’évolution boursière des prochains mois.

D’abord parce qu’à ce jour, ils sont la seule véritable locomotive économique mondiale. Une locomotive que Donald Trump veut rétrofiter en véritable TGV, ensuite parce que, comme évoqué ci-avant, le poids de Wall Street dans le MSCI World est archi-dominant et donc entraînant pour l’ensemble des indices.

Il est extrêmement difficile d’anticiper avec un degré de fiabilité minimum l’impact des mesures liées à la politique migratoire et à la dérégulation. Les économistes de tous bords s’accordent néanmoins à rappeler qu’elles seront très probablement inflationnistes pour les premières, en addition des fameux droits de douane (« tariffs »), qui, eux, le seront à coup sûr.

Voilà d’ailleurs probablement pourquoi la FED ne peut faire autrement que modifier sa feuille de route de baisse des taux, avec à minima une pause, qui, rappelons-le, est naturellement un puissant moteur de hausse pour Wall Street qui fera défaut.

Voilà pourquoi Monsieur Trump veut absolument faire baisser très fortement les prix du pétrole :

- Afin de faire baisser le niveau général d’inflation (compenser l’effet des tariffs).

- Donner du pouvoir d’achat aux Américains.

À l’inverse, ne pas mettre de droits de douane, c’est prendre le risque de ne pas financer les baisses d’impôts qu’il a promises et donc d’accroître le déficit.

🚀 Elon Musk et le DOGE

Trump a parallèlement demandé à Elon Musk, au travers du DOGE ("Département de l’Efficacité Gouvernementale"), de réduire les dépenses de l’État fédéral de manière drastique (2 000 milliards de dollars), notamment par d’importantes coupes dans les effectifs de fonctionnaires.

Finalement, une équation économique à la fois simple dans son raisonnement, mais complexe dans ses effets et contre-effets, avec en plus un aléa fort sur l’exécution. En effet, si les "executive orders", rédigés dès le premier jour d’entrée en fonction du Président, ont un véritable impact médiatique, ils n’ont en revanche pas le même poids économique et politique qu’une loi, bien plus longue à faire adopter. Ils sont d’ailleurs très facilement contestables en justice.

👉 Les marchés réagissent

Si, à ce stade, les marchés d’actions semblent séduits par les baisses d’impôts et la déréglementation de nombreux secteurs, facilitant ainsi le business, les marchés obligataires, eux, se montrent beaucoup plus prudents, voire légèrement inquiets.

Pour preuve, la forte hausse du taux à 10 ans américain, passé d’environ 3,60 % en septembre 2024 à 4,20 % en novembre, avant d’atteindre un plus haut à 4,80 % en janvier.

Une hausse déjà significative, qui traduit des craintes liées à l’inflation, à une croissance qui pourrait être excessive, mais surtout à l’instauration d’une prime de risque élevée, autrement appelée « prime de terme », sur la dette américaine.

Moins connus du grand public, ces taux sont pourtant scrutés de près par les marchés, car ils permettent de comparer le risque d’un investissement en actions avec celui des obligations.

Ainsi, les taux à 10 ans américains sont quotidiennement mis en regard avec l’inverse du PER (1/PER) des marchés actions, notamment le S&P 500, ce qui représente la prime de risque actions.

Lorsque le taux à 10 ans américain dépasse la prime de risque actions, cela signifie que le risque de s’investir en actions n’est plus rémunéré et qu’il devient plus rationnel d’acheter un actif réputé sans risque pour obtenir un rendement équivalent, voire supérieur. Cela correspond également à l’effet TINA (« There Is a New Alternative »), sous-entendant qu’il existe désormais une alternative crédible aux actions.

Nous sommes précisément à ce moment d’égalité.

Dans ce contexte, faut-il suivre sans réserve le consensus bien établi en 2023 et surtout en 2024, qui privilégiait exclusivement les marchés américains ?

À première vue, la puissance passée, présente et future de l’économie américaine (malgré quelques fragilités) contraste fortement avec la faiblesse structurelle de l’économie européenne. De plus, le moteur franco-allemand fait face à une incertitude politique, avec des parlements renouvelés de chaque côté du Rhin ou en passe de l’être de manière anticipée, ce qui ne plaide pas en faveur de l’Europe.

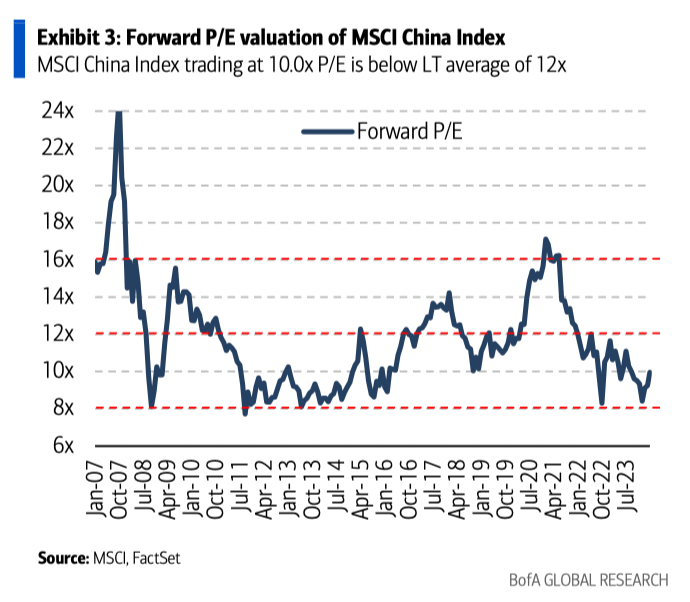

Même constat pour la Chine, toujours embourbée dans une crise immobilière persistante, qui l’entraîne progressivement vers une forme de « japonification » caractérisée par la déflation.

🔍 Comment ajuster sa stratégie ?

A cela deux réponses peuvent être apportées.

1/ « Penser autrement », pour paraphraser une grande marque américaine, c’est-à-dire : rester investi sur les marchés américains, mais différemment !

Ainsi, il paraît raisonnable, pour ne pas dire prudent, de limiter les effets de surpondération massive des 10 premières valeurs du S&P 500 en lui préférant sa version équipondérée, très facilement accessible via des ETF.

Ce transfert de pondération permettra également de redonner du poids à des secteurs qui devraient être favorisés par la politique de Monsieur Trump, comme les banques et l’énergie, tout en réduisant la dépendance excessive aux valeurs technologiques, actuellement surreprésentées.

Autre manière de s’investir : les petites et moyennes valeurs américaines du Russell 2000 qui, bien que leur parcours ait été moins brillant comme évoqué précédemment, affichent des valorisations et des perspectives attractives dans le cadre des politiques MAGA (Make America Great Again) et America First.

2/ Éviter la foule et regarder là où les investisseurs sont très sous-pondérés.

La hausse de plus de 30 % en six séances de l’indice chinois CSI300 en septembre 2024 est à ce titre riche d’enseignements.

Elle illustre comment, dans l’urgence, les investisseurs peuvent soudainement se réinvestir massivement sur une place boursière qu’ils avaient littéralement désertée, sans se fixer de barrière de prix. Un mouvement amplifié, là aussi, par l’utilisation des ETF et des produits optionnels.

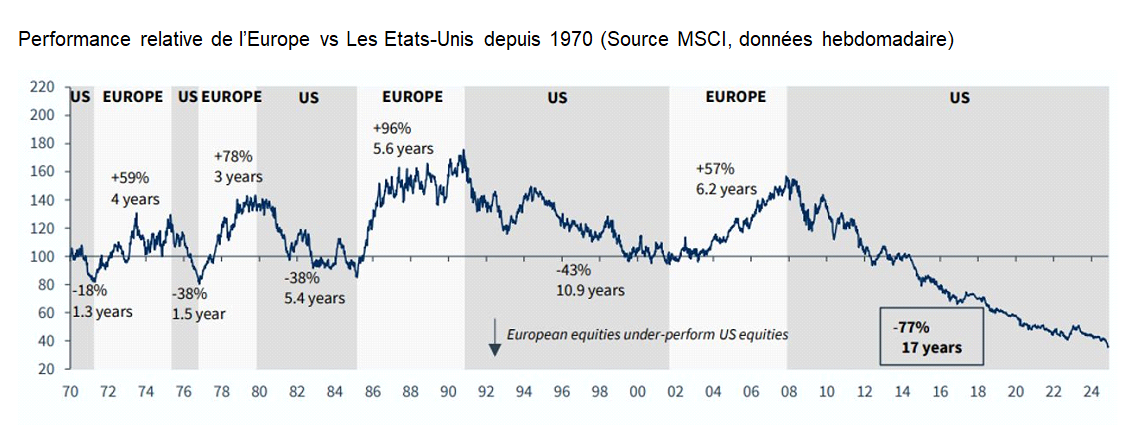

De fait, la contre-performance historique de l’Europe, qui dure depuis 17 ans, conjuguée à une décote également historique, ainsi qu'à des flux sortants réguliers et à un poids de l’Europe, notamment de la zone euro, ressemblant davantage à une variable d’ajustement au sein du MSCI World, en fait un candidat idéal pour un rebond, a minima inattendu et possiblement significatif.

Le repositionnement important vers l’Europe de gestions dites systématiques depuis le 1er janvier, comme le montrent les statistiques de flux, l’illustre déjà.

🇪🇺 L'Europe se réveille ?

Au-delà des effets techniques et comportementaux, et malgré une valorisation très attractive (nécessaire mais pas suffisante), l’arrivée de Monsieur Trump pourrait paradoxalement être un facteur positif pour la bourse européenne.

Ainsi, elle pourrait :

- Favoriser les valeurs dites « dollars », qui bénéficient de la vigueur du billet vert.

- Encourager le réveil des politiques européennes, contraintes de répondre rapidement aux menaces et défis de l’administration Trump.

- Mais surtout, profiter d’un cessez-le-feu en Ukraine, une priorité affichée par Donald Trump lui-même.

Parallèlement, la zone euro devrait bénéficier :

- De la poursuite de la baisse des taux annoncée par la BCE, en décalage avec la politique de la FED.

- Des plans de relance à venir en Chine.

- Possiblement, d’un assouplissement budgétaire en Allemagne, où une majorité politique semble favorable à lever le « frein à l’endettement ». Cela permettrait de générer un plan de relance diffusé à toute l’Europe et qui profiterait davantage aux valeurs dites « intérieures », c’est-à-dire aux petites et moyennes entreprises, dont les valorisations restent encore plus attractives que celles des grandes capitalisations.

Quant à la menace des tarifs douaniers américains, il faut considérer, comme pour les autres pays, qu’ils sont déjà intégrés dans les ajustements du taux de change, ce qui explique la hausse du dollar face aux autres monnaies.

🌎 Les opportunités des marchés émergents

Au-delà de l’Europe, les marchés émergents, et en premier lieu la Chine – si tant est que l’on puisse encore parler d’« émergent » pour la deuxième économie mondiale, ne peuvent être ignorés.

La hausse observée en septembre, bien que consolidée, n’a pas été corrigée, ce qui suggère qu’il s’agissait d’un point bas boursier. Un niveau que les autorités chinoises semblent vouloir préserver, comme en témoignent les annonces gouvernementales de janvier, orientant les flux domestiques de capitaux, notamment institutionnels, vers les actions chinoises.

D’ailleurs, quelques grands brokers internationaux ne cachent pas leurs vues très positives vers la Chine.

N’oublions pas que, derrière la rhétorique parfois agressive de Monsieur Trump, Elon Musk et de nombreuses grandes entreprises américaines ont des intérêts considérables en Chine.

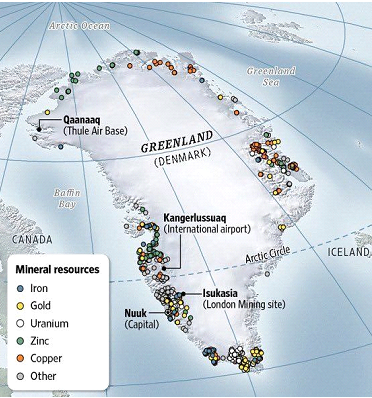

🇩🇰 L'enjeu derrière le Groenland ?

Par ailleurs, les terres rares constituent une arme de riposte bien plus puissante pour la Chine que les tarifs douaniers. Elles expliquent en partie l’intérêt marqué de Donald Trump pour le Groenland, un intérêt qui semble devoir être pris très au sérieux.

Au-delà de son positionnement stratégique offrant un accès privilégié à l’Arctique et au contrôle de la future voie de navigation du pôle Nord passant par le Canada, le Groenland regorge de terres rares, une ressource dont les États-Unis manquent, contrairement à la Chine, qui ne manque pas de le leur rappeler régulièrement...

Conclusion

En conclusion, l’année s’annonce longue et rythmée, à l’image de la période 2016-2018, marquée par les déclarations et autres tweets émanant du bureau ovale à toute heure du jour et de la nuit.

Le premier véritable rendez-vous pour Donald Trump, et donc pour les marchés, aura lieu le 14 mars prochain, date à laquelle l’État fédéral américain sera à court de financements et risquera un shutdown.

Dans le même registre, le vote du budget fédéral à partir de mai constituera le premier moment clé de cette nouvelle mandature. Ce budget définira notamment l’avenir des réductions d’impôts, le niveau du déficit attendu et, par conséquent, l’évolution de la dette. Une échéance cruciale pour le marché obligataire et le taux à 10 ans américain.

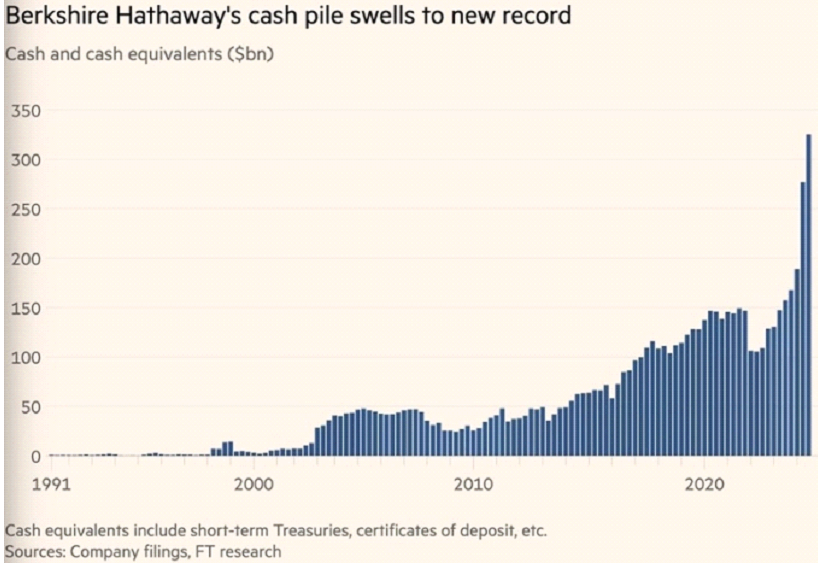

Une année à haut risque pour les marchés, paradoxalement, après deux années exceptionnelles sur les marchés américains. Ces derniers, bien valorisés, voient pourtant des investisseurs de renom comme Warren Buffett, ainsi que des dirigeants d’entreprises cotées, se délester progressivement de leurs actions au profit du cash, désormais bien rémunéré (cf. l’effet TINA évoqué précédemment).

L’effet DeepSeek a démontré combien la diversification est une alliée précieuse, contrairement à la concentration sur un seul thème, et encore plus sur une seule valeur. Il a également rappelé que l’effet de levier constitue un danger.

L’histoire de la Bourse est jalonnée de proverbes qui peuvent sembler dépassés en période d’euphorie, mais qui restent empreints de bon sens : « les arbres ne montent pas jusqu’au ciel », « il vaut mieux vendre trop tôt que trop tard », ou encore « on ne met pas tous ses œufs dans le même panier ».

Warren Buffett applique toujours ces principes, et l’an dernier encore, il a surperformé le S&P 500. Suivons son exemple : investissons avec logique sur le long terme, et non au gré de quelques tweets souvent contradictoires.

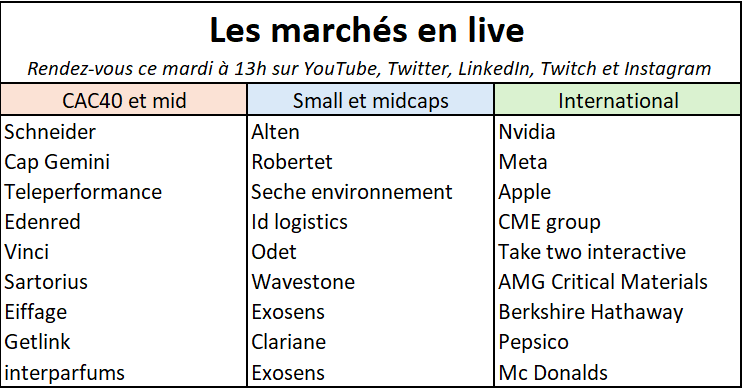

📺 Point de marché

📊 + 30 actions analysées

🤖 Le séisme Deepseek sur la tech

🇫🇷 La France surperforme en 2025 ?

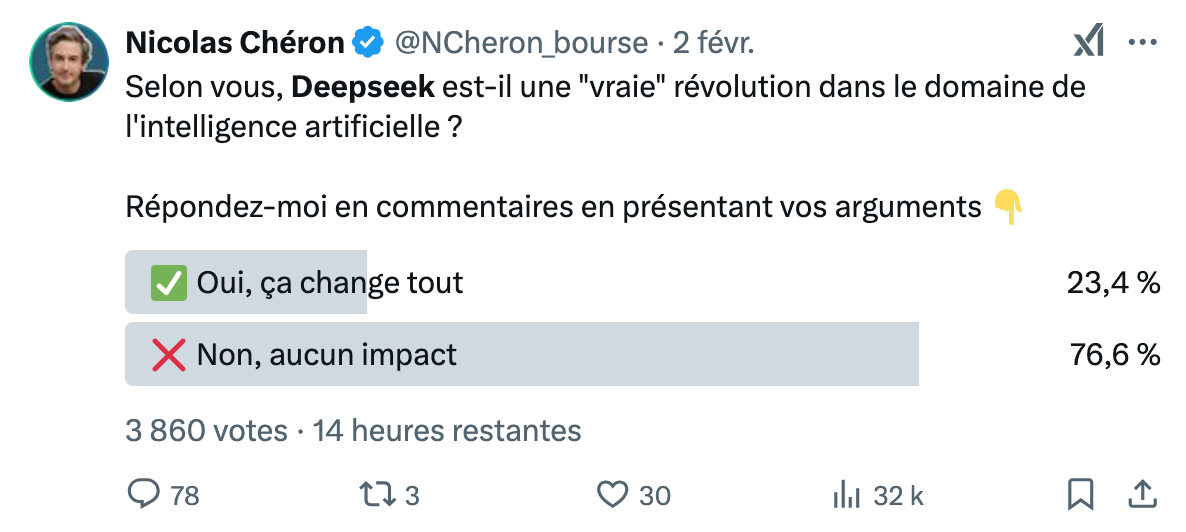

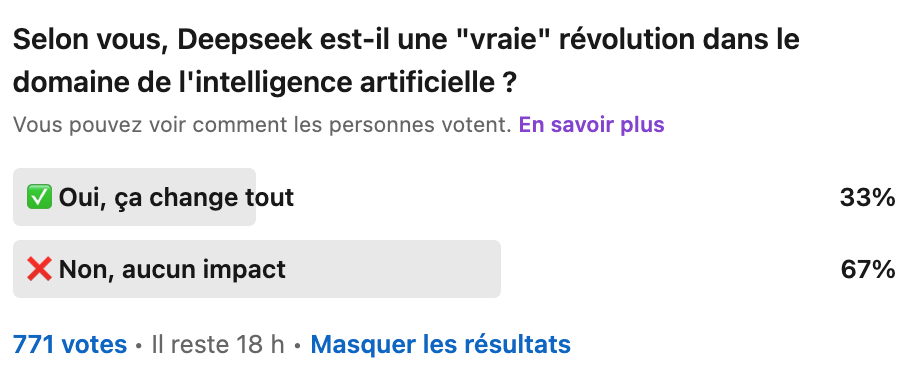

📊 Le sondage de la semaine : DeepSeek est-il une vraie révolution pour l'IA ?

Chaque semaine, sur mes réseaux je te propose de participer à des sondages.

Voici les résultats de celui de la semaine dernière.

N'hésite pas à participer au sondage de la semaine prochaine et à le partager autour de toi pour avoir l'échantillon le plus large possible.

Résultats du sondage sur Twitter puis sur Linkedin.

Cela fait maintenant 1 semaine que Deepseek est venu déstabiliser les marchés surtout la tech US qui investit massivement dans l'Intelligence Artificielle.

Je voulais donc avoir votre avis sur le sujet : Est-ce une réelle révolution ? Ou est-ce une annonce sans impact.

Et vous êtes une majorité (67% sur LinkedIn et 76% sur Twitter) à penser que l'arrivée de Deepseek n'est pas une "vraie" révolution dans le secteur de l'IA.

De mon côté, même si je ne suis pas un expert IA, je pense que l'arrivée de Deepseek a surpris l’écosystème de la tech IA en leur prouvant que de nouveaux acteurs pouvaient émerger avec des technologies innovantes (et potentiellement révolutionner et disrupter le marché).

En revanche, je reste perplexe sur le coût extrêmement faible et la rapidité de conception annoncé par Deepseek (la Chine n'est pas toujours le pays le plus transparent sur ce type d'informations).

Tu souhaites partager cette newsletter à un ami pour qu'il devienne un investisseur averti ?

Il peut rejoindre notre communauté de 37 671 investisseurs en cliquant sur le lien juste ici.

- Tu as une question personnelle, particulière, tu souhaites me joindre directement, voici le formulaire.

- Vous êtes un média, une entreprise cotée, un spécialiste qui souhaite écrire dans cette lettre, n'hésitez pas à prendre contact.

✍️ Collaborations commerciales

⏩ Ouvre un compte chez Trade Republic.

Tu souhaites trader via les graphiques avec des outils professionnels ?

⏩ Jette un œil sur les offres de ProRealTime.

Tu souhaites optimiser tes performances boursières avec des outils et des conseils de professionnels ?

⏩ Investis sereinement grâce à Zonebourse.

Tu souhaites acheter de l'Or physique et des métaux précieux chez un leader mondial ?

⏩ Découvre les pièces et lingots de la société suisse GOLD AVENUE.

Tu souhaites progresser en stock picking et accéder aux retours de réunions d'analystes ?

⏩ Abonne toi au club MasterBourse.

Tu souhaites un bilan patrimonial complet et gratuit avec un professionnel ?

⏩ Réserve un rendez-vous chez Auguste Patrimoine.

Tu souhaites être accompagné et conseillé par des professionnels de l'immobilier ?

⏩ Prends un rendez-vous avec l'Union Foncière de France.

Nicolas Chéron

Analyste et vulgarisateur boursier

C’est la partie “Soyons des adultes”. Avertissements sur les risques.

Les partenaires cités sont des collaborations commerciales.

Les informations, graphiques, chiffres, opinions ou commentaires mis à disposition par Nicolas Chéron s’adressent à des investisseurs disposant des connaissances et expériences nécessaires pour comprendre et apprécier les informations développées. Ces informations sont données à titre informatif et ne représentent en aucun cas une obligation d’investissement ni une offre ou sollicitation d’acquérir ou de vendre des produits ou services financiers.

L’investisseur est seul responsable de l’utilisation de l’information fournie, sans recours contre Nicolas Chéron, qui n’est pas responsable en cas d’erreur, d’omission, d’investissement inopportun ou d’évolution du marché défavorable aux opérations réalisées.

Le placement en bourse est risqué. Vous pouvez subir des pertes. Les performances passées ne préjugent pas des performances futures, elles ne sont pas constantes dans le temps et ne constituent en aucun cas une garantie future de performance ou de capital. Les références à des classements et récompenses passés ne préjugent pas des classements ou des récompenses à venir.

Les contenus de ces e-mails ne sont pas des conseils juridiques, fiscaux ou en investissement. Les informations dispensées sont de nature éducative et générale et ne sont pas des conseils en investissement, au sens des articles L. 321-1 et D. 321-1 du Code Monétaire et Financier.