💥 Tension sur les matières premières...

Et plus particulièrement le cuivre.

Lettre n°49 — Mercredi 8 Mai

Cher Lecteur, Chère Lectrice,

Je suis heureux de te retrouver pour une nouvelle édition de ma Newsletter pour évoquer une classe d'actifs assez peu abordée en France : les matières premières.

Pour t'en parler, j'ai fait appel à Thomas Planell, Gérant du fonds matières premières Dnca Invest Strategic Resources (communiqué de son lancement) chez Dnca. Je te présente ensuite 2 ETF pour t'exposer à cette classe d'actif (dont 1 éligible au PEA).

Aussi, j'ai le plaisir de t'annoncer l'arrivée d'un nouveau partenaire qui a une valeur affective particulière pour moi.

Pour finir, tu retrouveras l'article de Valentin, mon émission et le sondage de la semaine.

🛢️🌽 Le réveil des matières premières ?

🏆 L'ETF à découvrir : Diversified Commodity ⛏️

🤝 Mon nouveau partenaire

🔍 L'inflation est-elle vraiment plus persistante aux États-Unis ?

📺 Point de marché - Épisode 29

📊 L'importance des matières premières dans vos investissements

😂 Le meme à faire tourner

🛢️🌽 Le réveil des matières premières ?

par Thomas Planell

🏆 Retour sur le devant de la scène

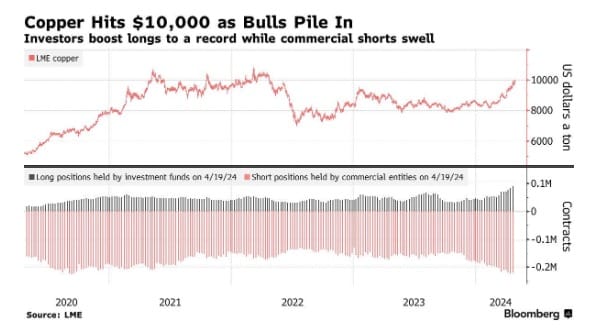

Produits pétroliers raffinés (essence, diesel) hors de prix en Europe, cuivre et cacao au-dessus de 10 000$ la tonne…

Le risque d'instabilité du prix des matières premières refait surface.

Les réglementations protectionnistes sur les minéraux et matériaux stratégiques et critiques aux Etats-Unis et en Europe tentent de limiter l'hégémonie chinoise : la guerre des matières premières est enclenchée.

Les matières premières flambent, alors que la reprise de la production industrielle mondiale commence à peine… Et redeviennent au cœur des enjeux au fur et à mesure que la (mal)heureuse globalisation semble céder du terrain.

- Existe-t-il un risque de dérapage des prix ?

- Est-ce une opportunité pour les investisseurs actifs ?

- Pour les épargnants, faut-il chercher à se protéger de ce phénomène ?

🔸 L'exemple du cuivre : 10 000 ans d'âge d'or pour le pétrole du futur

Le cuivre est utilisé depuis l'aube de la métallurgie pour créer du bronze. Après l'argent, c'est le métal qui dispose de la conductivité la plus élevée.

- On utilise entre 25 et 75 tonnes de cuivre par mégawatt de data centers, infrastructures essentielles de l'IA,

- On utilise 4 à 6 fois plus de cuivre dans une voiture électrique que dans une voiture thermique,

- On utilise 8 fois plus de métaux dans les renouvelables que dans les centrales thermiques.

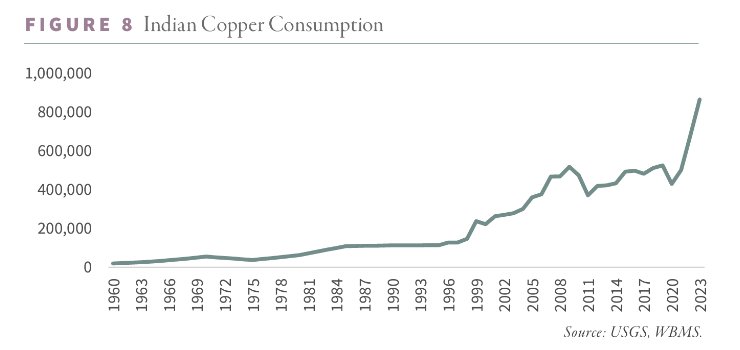

Urbanisation et industrialisation des futures Chine (Inde, Pakistan, Nigeria, Indonésie), technologie digitales, efficience énergétique : d'ici à 2032, certains analystes pensent qu'il nous faudra produire 9 millions de tonnes de plus par an qu'aujourd'hui !

Les entreprises sont réticentes à investir dans de nouvelles mines. Les actionnaires ne veulent que des dividendes, des rachats d’actions ou des fusions, comme en atteste la tentative d'OPA de BHP sur Anglo American (à eux deux, ils pourraient contrôler 10% du cuivre mondial).

Le cuivre est la pierre angulaire de l'économie du XXIème siècle, comme le fut le pétrole pendant la deuxième moitié du 20ème siècle mais il faudrait des prix compris entre 12 000 et 15 000 dollars la tonne pour encourager les acteurs à lancer de nouveaux projets afin d'atteindre les 9 millions de tonnes de capacité additionnelle...

Aujourd'hui, nous peinons à satisfaire les 26 millions de tonnes par an de demande.

- En 2023, il n'y avait déjà pas assez de cuivre par rapport à la demande.

- En 2024, les raffineurs chinois se battent pour sécuriser les concentrés en provenance du Chili. Ils sont prêts à raffiner sans faire de marge, juste pour faire tourner leurs usines !

Les investisseurs doivent être conscients de ce risque et l'intégrer dans leur façon d'investir car le prix des matières premières peut influencer les régimes économiques.

Après les chocs pétroliers, le prochain choc pourrait venir des métaux de l'électrification, comme le cuivre.

On peut réellement redouter l'effet sur l'économie, sur les programmes de transition énergétique, sur l'IA et les data centers d'un cuivre à 15 000 dollars la tonne…

Les investisseurs doivent considérer leur risque matières premières dans leur façon d'aborder leur allocation d'actifs.

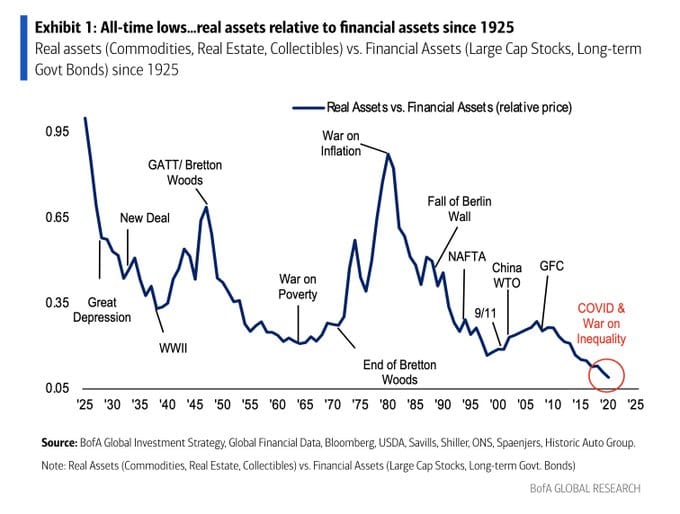

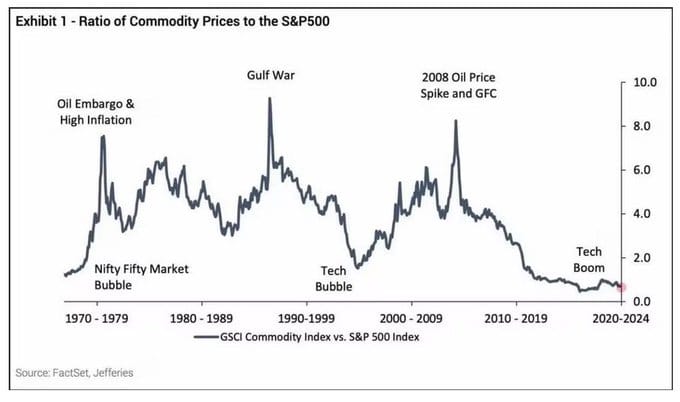

Les actifs réels se sont appréciés face à des devises qui perdaient toute leur valeur à cause de l'inflation.

Quand un investisseur n'a pas confiance dans sa devise, il la convertit en actifs réels ! (dont le ratio par rapport aux actifs financiers est au plus bas historique)

Aujourd'hui, les bilans des banques centrales restent proches de leurs plus hauts historiques.

- La liquidité dans le système est ample, malgré la tentative de la réduire ! Et la FED vient de dire qu’elle ralentit déjà sa cure d’amincissement bilancielle !

- Les déficits budgétaires (7,5% aux USA, 5,5% en France) créent des besoins en financement cancérigènes pour les États.

- L'offre de dette semble sans fin, elle est une tumeur qui ronge la valeur des devises.

⛔️ Attention : les matières premières ne sont pas des actifs financiers

Acheter des actions de sociétés minières ou productrices d'hydrocarbures est un moyen intéressant d'indexer son épargne à l'inflation de certaines matières premières.

Les groupes comme Freeport, First Quantum, BHP, Anglo sont des producteurs importants de cuivre.

Mais ils ne sont pas à l'abri :

- des problèmes de production ou de gouvernance,

- de privation ou nationalisation des actifs (exemple : la mine de Cobre Panama),

- de taxation des "super profits" exceptionnels.

Outre les actions, se tourner directement vers la matière première peut-être intéressant.

Quel est le rôle des marchés financiers traditionnels (actions, obligations) ?

Organiser la rencontre des besoins de financement et des excès d'épargne.

Contre rémunération du temps, et du risque (d'entreprise, d'état…) : le prêteur perçoit une rémunération (intérêt, dividende, gain en capital…)

On parle d'investissement ! Ce sont des marchés d'anticipations.

Les investisseurs acceptent de payer tel ou tel prix en fonction de leurs attentes de bénéfices, de flux de trésorerie, qu'ils révisent à la hausse petit à petit. Souvent, les valorisations peuvent devenir déconnectées de la réalité.

- Elles sont produites par des sociétés extractrices, raffinées par des spécialistes ensemble, ils constituent ce qu'on appelle l'offre.

- Elles sont achetées par des sociétés industrielles ou agroalimentaires.

- Elles les transforment en vue de revendre des produits finis.

Elles en ont besoin pour réaliser leur chiffre d'affaires, payer leurs charges, leurs salariés, l'état puis les actionnaires ! C'est vital.

C'est la demande.

Le caractère vital des matières premières rend leur prix parabolique en cas de pénurie.

En cas d'effondrement de la demande (Confinements, crise économique), c'est les prix de production des gros producteurs les plus rentables (mines d'Amérique du Sud pour le cuivre, Moyen-Orient pour le pétrole, Russie pour le nickel…) qui définissent les planchers de valorisation une fois que les producteurs les moins rentables ont été contraints de fermer…

Les échanges entre producteurs et acheteurs industriels sont majoritairement des contrats spécifiques entre entreprises, plus ou moins longs, jusqu'à 23 ans pour le contrat de gaz naturel liquéfié signé entre la Chine et le Qatar !

Mais les prix de référence de ces contrats sont souvent basés sur ceux de marchés organisés : London Metal Exchange, Shangaï Future Exchange, Chicago Mercantile Exchange.

On y découvre les prix spot (au comptant), et les prix à terme.

Car le rôle de ces marchés est avant tout de permettre aux producteurs et acheteurs de vendre et acheter à terme, pour couvrir le risque de prix.

Ici la logique n'est pas de compenser la privation d'épargne par une rémunération du temps qui passe et du risque de contrepartie de l'émetteur, mais de trouver le point d'équilibre sur la courbe auquel un acheteur à terme trouve un vendeur pour la même maturité.

⌛️ "Le temps détruit tout" - Aristote

Le marché des matières premières n'est pas fait pour rémunérer l'investisseur en fonction du temps qui passe et du risque.

C'est même le contraire, lorsque l'on ouvre une position acheteuse sur un contrat future, le prix intègre des coûts de stockage, d'intérêts, croissants du temps qui passe que "l'acheteur" doit payer...

C'est une autre histoire pour un autre moment!

Elles sont très volatiles et demeurent un marché de spécialistes.

Les actions n'ont pas forcément de corrélation évidente avec les prix des matières premières : des risques spécifiques peuvent perturber le lien.

L'investissement en futures ou CFD peut exposer l'acheteur à un effet de destruction de valeur au fur et à mesure du temps qui passe à cause des coûts de portage. Les ETF peuvent être soumis au même phénomène.

Une approche diversifiée est indispensable.

De nouvelles stratégies de gestion active dans des fonds spécialisés peuvent être installées en fond de portefeuille sans pour autant y accorder plus de 10% de son allocation.

Depuis quelques mois, cette classe d'actif semble se réveiller avec les envolées successives de l'Uranium, du Cacao, du Café, de l'Or, etc...

🏆 L'ETF à découvrir : Diversified Commodity ⛏️

Ces dernières semaines, vous êtes nombreux à m'avoir demandé un ETF pour s'exposer aux matières premières dans leur globalité. Chose demandée, chose proposée ! Voici avec un ETF permettant d'investir dans un panier de matières premières, allant des métaux, aux énergies en passant par les matières premières agricoles.

Cet indice est exposé à...

🛢️ 30% d'énergie (Gaz Naturel, Pétrole, etc...)

🌽 23% de matière première agricole (Soja, Maïs, Blé, etc...)

🪙 19% de métaux rares (Or et Argent)

⛏️ 16% de métaux industriels (Cuivre, Aluminium, Zinc, etc...)

🐮 14% d'autres matières premières (Bovins, Cacao, Café, etc...)

iShares Diversified Commodity Swap - IE00BDFL4P12

- Encours : 1 156 M€

- Émetteur : iShares (BlackRock)

- Année de création : 2017

- Réplication : Synthétique

- Dividendes : Capitalisés

- Frais de gestion : 0,19%

- Performances (en $): 2023 = -8,36% / 2022 = +15,08% / 2021 = +26,76%

[Collaboration commerciale]

La bonne nouvelle est qu'il existe le même ETF dans une version éligible au PEA. L'ETF ci-dessous est donc le seul ETF disponible sur cette enveloppe fiscale pour investir sur les matières premières : iShares Diversified Commodity Swap (DE) - DE000A0H0728

Vous devez faire vos propres recherches et choisir vos ETF selon vos convictions personnelles.

🤝 Mon nouveau partenaire

"Jamais 2 sans 3..."

✔ En route pour une 3ème aventure avec le meilleur portail d'information boursière Zonebourse.

Notre histoire ne date pas d'hier...

- Un début en tant que stagiaire,

- Avant de faire partie intégrante de l’équipe,

- Pour les retrouver aujourd'hui comme partenaire.

Nombre d'entre vous les connaissent déjà car c'est :

🗞️ Un site complet pour investisseurs débutants ou avertis

🛠️ L'outil qui m’accompagne au quotidien

🎖️ Une approche unique : Les conseils d’achat sont réalisés sur les marchés à travers les portefeuilles réels de la société, contrairement aux recommandations fictives de la plupart des sites de conseils boursiers

En plus, Zonebourse vous accompagne dans vos décisions d'investissement :

🔢 Une base de données fondamentales sans équivalent

🎯 Des dizaines de critères pour comparer et identifier facilement les sociétés les plus prometteuses (valorisation, croissance, rentabilité, etc.)

🔍 Plus de 70 screeners prédéfinis par leurs experts (ou personnalisables) pour vous guider dans vos investissements

Mais ce n’est pas tout ! Vous disposez de ressources de qualité avec :

📺 Leur chaîne pédagogique sur YouTube

📚 Des centaines de contenus pour vous former à la bourse avec leur rubrique Zonebourse Academy

🤝 Un accompagnement personnalisé par leurs experts des marchés pour vous former à tous leurs outils d’analyse

Aujourd'hui Zonebourse c’est :

🏆 Un leader mondial de l’information boursière et le n°1 en France

🏆 Plus de 20 ans d'existence, gage de sérieux et de pérennité

💻 Plus de 1 million d’investisseurs inscrits et des abonnés satisfaits (4.5/5 sur Trustpilot)

📺 Une des plus grosses chaînes YouTube sur la bourse avec plus de 120 000 abonnés

Quelle fierté de travailler avec une entreprise…

✔ Au service des investisseurs

✔ Qui investit réellement sur les marchés

✔ Avec qui j’ai collaboré pendant près de 8 ans

✔ Dont je connais personnellement les équipes

✔ Dont je suis un fidèle lecteur depuis plus de 15 ans

✔ Et dont je partage les valeurs de performance, de haute qualité et de transparence au service des investisseurs qui nous suivent

C'est naturellement que je continuerai de mettre en avant Zonebourse et le contenu de qualité qu'ils fournissent.

🔍 L'inflation est-elle vraiment plus persistante aux États-Unis ?

par Valentin Aufrand

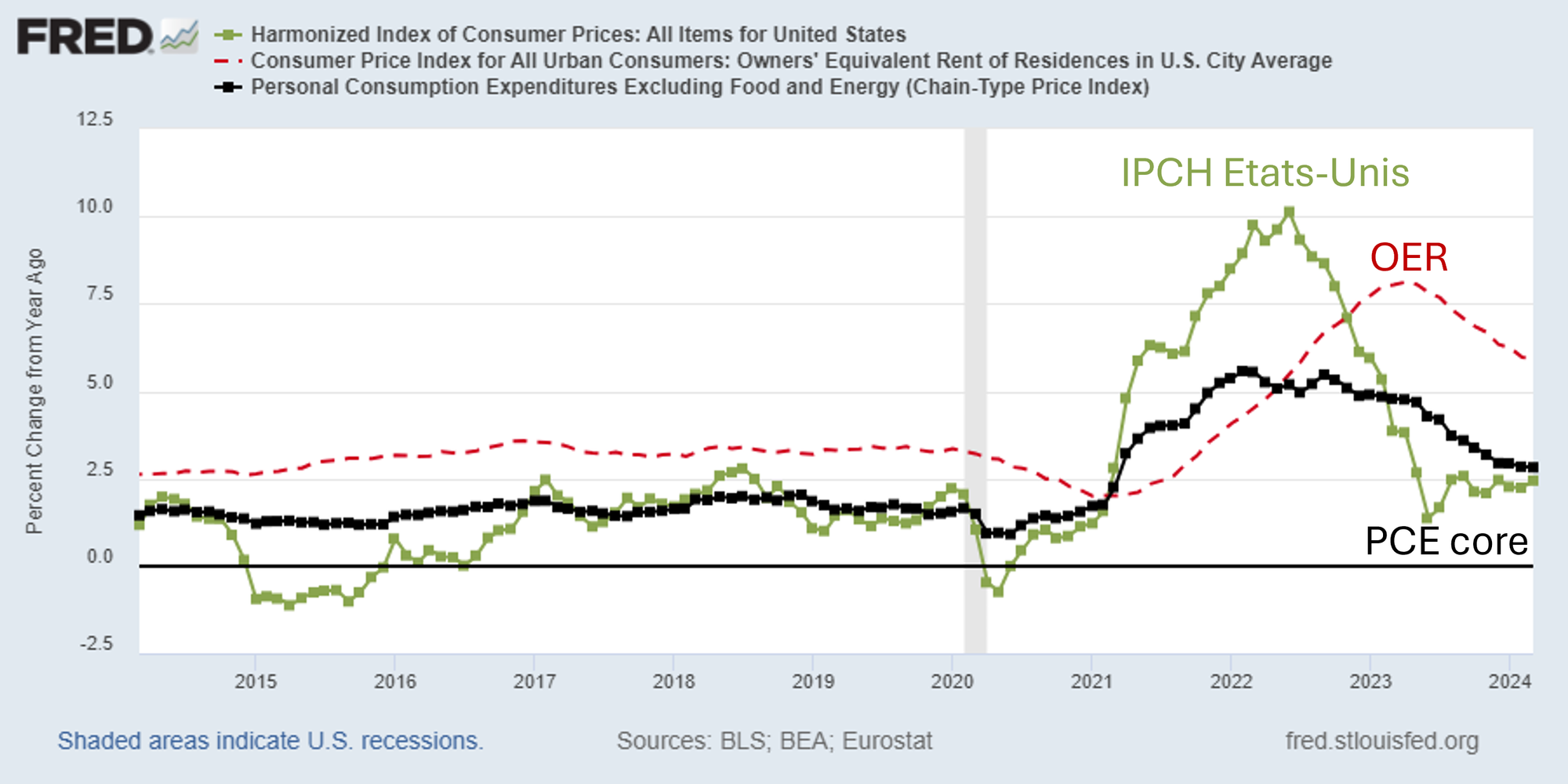

La composante "Owner Equivalent Rent" (OER) continue de perturber les mesures traditionnelles de l'inflation aux États-Unis. Cette composante, intégrée à l'IPC (indice des prix à la consommation) et au PCE (indice de la consommation personnelle), représente le montant estimé que devrait payer un propriétaire en loyer pour équivaloir au coût de la propriété, mais elle se distingue par son décalage important par rapport à l'inflation globale.

Non prise en compte par Eurostat pour calculer l'inflation dans la zone euro, cette composante explique en grande partie l'écart d'inflation significatif des deux côtés de l'Atlantique. Alors que l'inflation dans la zone euro a stagné autour de 2,4 % depuis novembre dernier, elle a atteint un plancher de 3,0 % aux États-Unis avant de rebondir à 3,5 %.

Dans ce contexte, il paraît normal que la BCE s'apprête à diminuer ses taux tandis que la Fed fait marche arrière sur des projets de diminution de taux.

Cela dit, l'IPCH des Etats-Unis (une mesure d'inflation très peu regardée outre-Atlantique), est en réalité similaire à celle de la zone euro (2,4%) et l'IPCH core (qui exclut la nourriture et l'énergie) est stable à 2% depuis l'été de l'année dernière.

Par conséquent, le réajustement des derniers mois des attentes du marché et de la Fed concernant le calendrier des baisses de taux pourrait être excessif. Bien que l'inflation perçue par les ménages américains se rapproche de l'objectif de la Fed, la composante OER (que personne ne paie) biaise fortement les mesures d'inflation privilégiées par les autorités américaines.

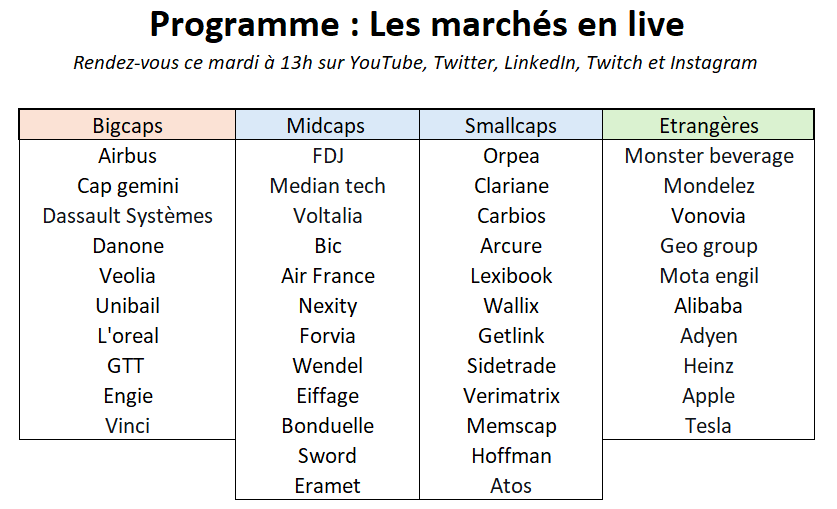

📺 Point de marché

📈 Focus sur les résultats

🔐 Pourquoi j'ai allégé l'Or

📊 50 valeurs analysées

📊 Le sondage de la semaine : L'importance des matières premières dans vos investissements.

Chaque semaine, sur mon compte Twitter, je te propose de participer à des sondages.

Voici les résultats de celui de la semaine dernière.

N'hésite pas à participer au sondage de la semaine prochaine et à le partager autour de toi pour avoir l'échantillon le plus large possible.

Résultats du sondage sur Twitter puis sur LinkedIn.

Honnêtement, je suis très surpris des résultats de ce sondage. Je ne pensais pas que vous étiez aussi nombreux à accorder une place importante aux matières premières dans vos investissements.

Vous êtes plus de 60% sur Twitter et 70% sur LinkedIn à considérer l'investissement dans les matières premières comme important ou indispensable.

Pour ceux qui me suivent depuis de nombreuses années, vous savez que j'affectionne détenir de l'Or et de l'Argent. Je pense aussi que les matières premières pourraient constituer l'une des classes d'actifs les plus dynamiques des prochaines années.

C'est pour cette raison que j'ai consacré la Newsletter de ce jour aux matières premières, et, à la vue des résultats du sondage, je pense (et j'espère) que ce thème vous aura plu.

Tu souhaites partager cette newsletter à un ami pour qu'il devienne un investisseur averti ?

Il peut rejoindre notre communauté de 33 029 investisseurs en cliquant sur le lien juste ici.

✍️ Collaborations commerciales

⏩ Ouvre un compte chez Trade Republic.

Tu souhaites trader via les graphiques avec des outils professionnels ?

⏩ Jette un œil sur les offres de ProRealTime.

Tu souhaites optimiser tes performances boursières avec des outils et des conseils de professionnels ?

⏩ Investis sereinement grâce à Zonebourse.

Tu souhaites progresser en stock picking et accéder aux retours de réunions d'analystes ?

⏩ Abonne toi au club MasterBourse.

Tu souhaites un bilan patrimonial complet et gratuit avec un professionnel ?

⏩ Réserve un rendez-vous chez Auguste Patrimoine.

Communication à caractère promotionnel

Tu souhaites utiliser et découvrir les produits de bourse que je traite ?

⏩ Je t'invite à découvrir les produits Citi.

Produits à effet de levier présentant un risque de perte en capital en cours de vie et à l’échéance

Nicolas Chéron

Analyste et vulgarisateur boursier

Citi rémunère financièrement Nicolas Cheron pour la mention publicitaire de ses produits, toutefois Citi ne participe à aucun moment à la sélection d’un produit spécifique.

Produits à effet de levier présentant un risque de perte en capital en cours de vie et à l’échéance

Les produits CitiFirst sont des produits complexes qui peuvent être difficiles à comprendre. Ils s’adressent uniquement à des investisseurs avertis, professionnels ou non professionnels, disposant de connaissances suffisantes des spécificités de ces produits.

Les facteurs de risques sont notamment :

- Risque de perte du capital : Les produits CitiFirst peuvent perdre tout ou partie de leur valeur notamment en raison d'une perte de valeur temps des Warrants, de désactivation des Turbos ou de franchissement de la Borne Basse des Certificats Bonus Cappés.

- Risque lié à l’effet de levier : En raison de leur effet de levier à la hausse comme à la baisse, ce qui peut être favorable ou défavorable à l’investisseur, les produits CitiFirst peuvent connaître de grandes variations, voire perdre tout ou partie de leur valeur.

- Risque de marché : Les produits CitiFirst peuvent connaître à tout moment d’importantes fluctuations de cours, pouvant aboutir à la perte totale ou partielle du montant investi.

- Risque de crédit : L’insolvabilité de l’émetteur peut entraîner la perte totale ou partielle du montant investi.

- Risque de désactivation : La désactivation engendre un risque de perte totale et définitive du capital investi. Sur les Turbos Infinis et Infinis BEST l’ajustement du prix d'exercice et de la barrière désactivante accroit le risque de perte partielle ou totale en capital.

- Risque de liquidité : L’absence totale ou partielle de liquidité peut entrainer une perte totale ou partielle en capital.

- Risque lié au sous-jacent : Lors de la reconduction du contrat Future Brent, l’ajustement de la barrière de désactivation s’accompagne d’un changement de sous-jacent vers le contrat d’échéance suivante. Les Turbos sur actions US, devises et matières premières ont des horaires/jours de désactivation spécifiques figurant sur le site fr.citifirst.com. Sur une période de plusieurs jours, la performance de l'indice à levier des Leverage & Short peut être inférieure à la performance des composants de l’indice multipliée par le levier, ce qui peut ne pas être adapté à un investissement à long terme.

Les investisseurs sont invités à prendre connaissance des facteurs de risques énoncés dans les prospectus de base, disponibles gratuitement sur la page fr.citifirst.com/FR/Documentation-legale/Base-prospectus et dans les conditions définitives (« Final Terms ») disponibles gratuitement sur le site fr.citifirst.com dans la rubrique « Documents » de chaque fiche produit, afin d’établir si le produit correspond à leurs besoins et à leurs moyens. Le Prospectus de Base Warrants et le Prospectus de Base Certificats de Citigroup Global Markets Europe AG ont été visés par la BaFin (régulateur financier allemand) le 16 novembre 2022 et ont fait l'objet d'un certificat d'approbation par la BaFin à destination de l'AMF, ce qui ne doit pas être considéré comme un avis favorable.

Document communiqué à l’AMF conformément à l’article 212-28 de son Règlement Général.

C’est la partie “Soyons des adultes”. Avertissements sur les risques.

Les partenaires cités sont des collaborations commerciales.

Les informations, graphiques, chiffres, opinions ou commentaires mis à disposition par Nicolas Chéron s’adressent à des investisseurs disposant des connaissances et expériences nécessaires pour comprendre et apprécier les informations développées. Ces informations sont données à titre informatif et ne représentent en aucun cas une obligation d’investissement ni une offre ou sollicitation d’acquérir ou de vendre des produits ou services financiers.

L’investisseur est seul responsable de l’utilisation de l’information fournie, sans recours contre Nicolas Chéron, qui n’est pas responsable en cas d’erreur, d’omission, d’investissement inopportun ou d’évolution du marché défavorable aux opérations réalisées.

Le placement en bourse est risqué. Vous pouvez subir des pertes. Les performances passées ne préjugent pas des performances futures, elles ne sont pas constantes dans le temps et ne constituent en aucun cas une garantie future de performance ou de capital. Les références à des classements et récompenses passés ne préjugent pas des classements ou des récompenses à venir.

Les contenus de ces e-mails ne sont pas des conseils juridiques, fiscaux ou en investissement. Les informations dispensées sont de nature éducative et générale et ne sont pas des conseils en investissement, au sens des articles L. 321-1 et D. 321-1 du Code Monétaire et Financier.

IE00BDFL4P12